东兴期货11月:供强需弱,糖价震荡运行

摘要

后期展望:市场一致预期2022/23榨季供应转为过剩,且部分机构还上调了供应盈余量,长期来看,国际糖价价格重心将有所下移。分国别来看,三大主产国均持继续高产的预期,巴西11月上半月产糖量已追平去年同期水平,且制糖比继续增加,预计2022/23榨季巴西产糖量将高于预期。目前产量端焦点在北半球,印度方定价及产量均存在一定不确定性。贸易流呈现逐步改善,不仅巴西港口拥堵情况改善,运费升贴水均回落,而且印度出口兴致较好,需关注印度第二批出口配额是否兑现,警惕其政策反复博取高价出口的情形。综合之下,国际糖价阶段性见顶。

国内新糖入市,甜菜糖受益于植面积扩大,相较去年产量有所增加,而南方受天气影响面临产量不及预期的担忧,鉴于广西旱情影响减弱,暂持小幅减产的预期,总体来说,预计2022/23榨季产糖量在980-1000万吨,5500-5600 元/吨的成本线一带会存在支撑。鉴于目前处于多糖源供应充足期,不仅陈糖充足,新糖涌入,而且后期进口端也存在一定压力,同时需求端不见春节备货热情,预计糖价窄幅震荡。

后期关注重点:印度出口政策,产地开榨情况,国内产区天气,春节备货情况

报告正文

一、价格走势回顾

11月糖价格走势整体呈现外强内弱。纽糖从10月底开始一路高歌猛进,突破20美分后见顶回落,截至11月30日,ICE原糖主力合约收于19.61美分/磅,月涨幅为9.07%;原糖表现如此强势的原因有以下几个方面:第一,供需错配,一方面,巴西9月遭遇强降雨、东南亚开榨延后,影响供应预期,另一方面,巴西出口拥堵导致贸易流持续紧张无法满足旺盛的市场需求;第二,宏观助力,美国通胀超预期回落,缓解市场担忧,美元下跌带动商品走强。郑糖在原糖带动下,也突破前高,但鉴于自身基本面偏弱,在外盘驱动减弱后回落,截至11月30日,郑糖主力合约收于5526元/吨,月涨幅为0.53%。现货价格整体重心下移,据我的农产品网数据显示,截止11月30日,糖价在5500-5550元/吨左右,目前新糖入市,但消费疲软,贸易商采购情绪较低,现货成交平淡。

二、基本面分析

全球供需格局:市场一致预期2022/23榨季供应转为过剩

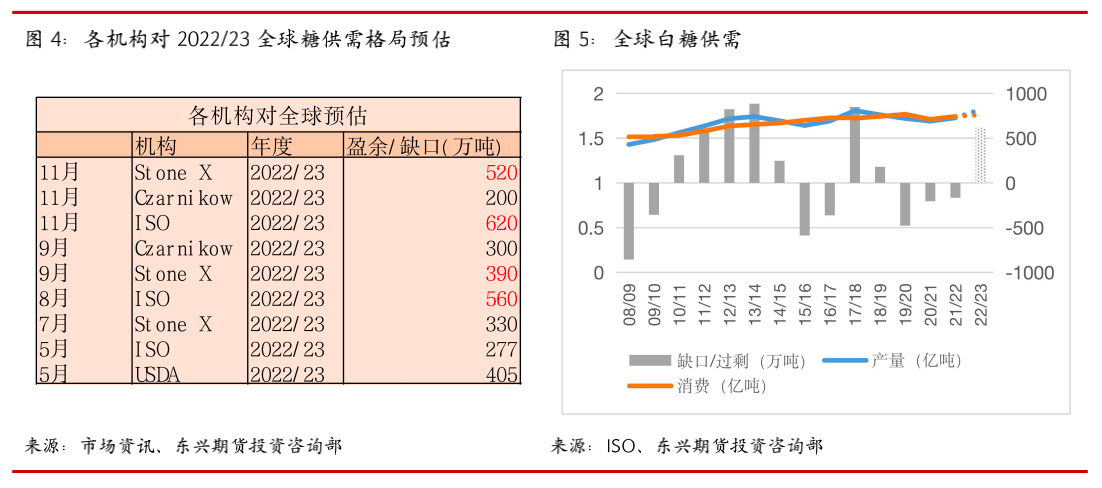

受益于主要产国的产量增长,机构11月纷纷上调全球供应盈余量,ISO预估2022/23年度(10-9月)全球糖产量将升至创纪录的1.821亿吨,高于此前预测的1.819亿吨;消费则因经济下行压力表现疲软预估下调至1.76亿吨,综合之下,全球糖过剩量为620万吨,高于8月的560万吨预测;此外,Stone X也对2022/23年度保持乐观,近期将全球糖市过剩量由9月预测的390万吨上修至520万吨。

主产国情况:巴西增产板上钉钉,供应端焦点转至北半球

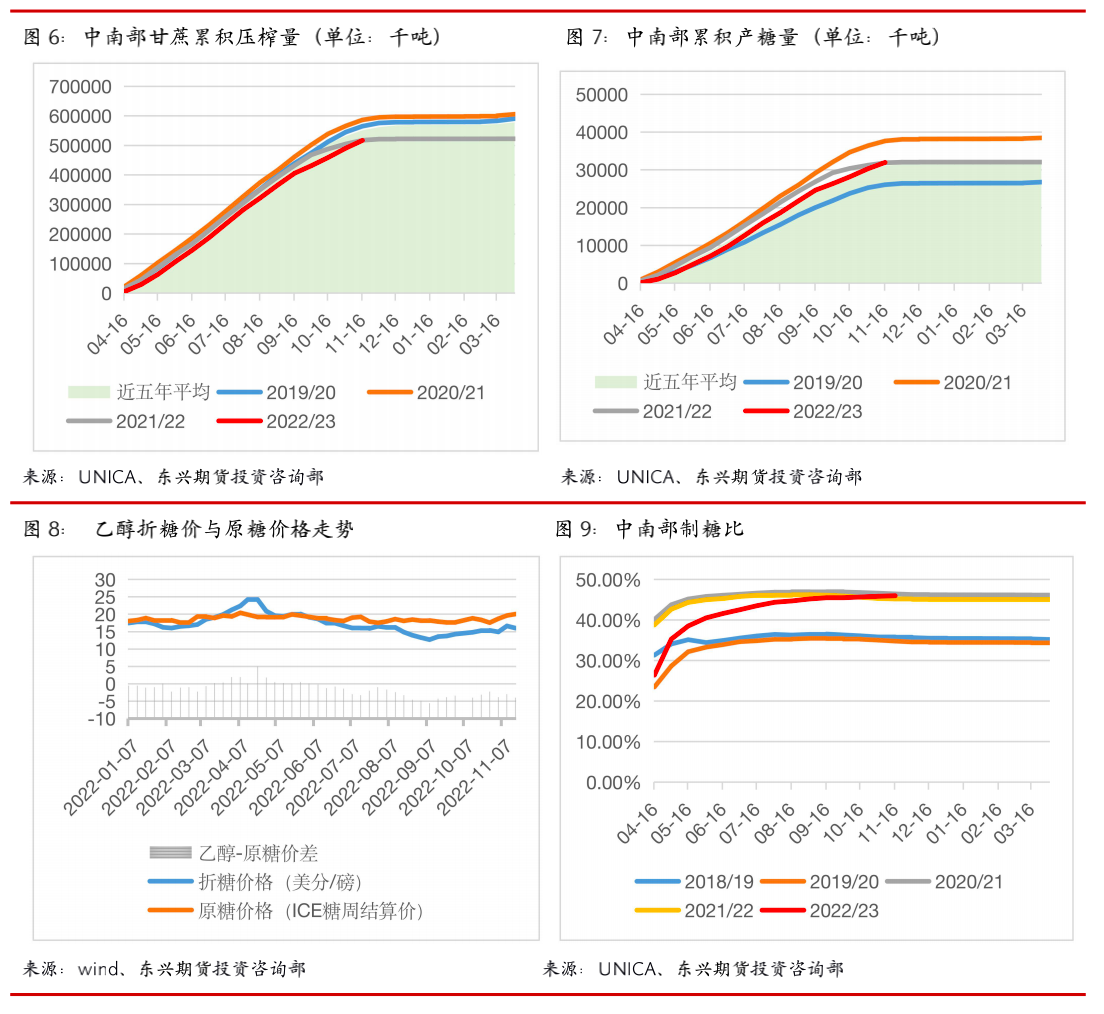

分国别来看,首先,巴西11月上半月产糖累计量追平去年同期水平。据UNICA,2022/23榨季截至11月上半月,巴西中南部地区累计产糖量3196.6万吨,较去年同期的3187.4万吨增加9.2万吨,同比增幅达0.29%;乙醇折糖价降至16美分/磅,糖厂倾向最大化产糖,累计制糖比增至46%,预计还将继续上升。据巴西咨询机构JOB Economia最新报告显示,由于天气条件改善以及制糖比增加,2022/23榨季巴西主要甘蔗带的糖产量及甘蔗压榨量将高于预期,全国糖产量达到3810万吨,2021/22榨季为3500万吨。此外,巴西2023/24榨季也保持乐观,预期产量创三年来最高。

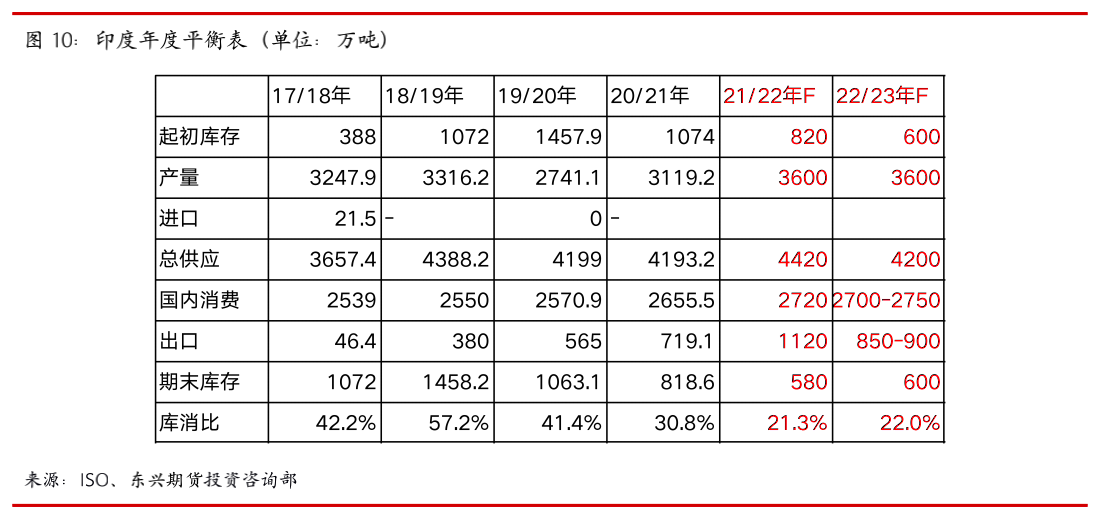

目前供应端变量在于东南亚,对于印度,一方面,因长时间季雨导致甘蔗收割推迟,印度开榨延缓,预计结束结点也会相应延长至2023年5月甚至6月,另一方面,2022/23榨季保持与去年一样的高产格局,但不同机构的预估数据略有差异,ISMA在11月表示2022/23榨季印度可能会生产3600万吨食糖,近期USDA认为由于甘蔗产量下降,印度产量预计下降 3% 至 3580 万吨;对于泰国,USDA预计其产量将增加34.3万吨至1050万吨。

贸易流:预计改善,印度出口政策存在变数

一方面,巴西港口拥堵情况改善,运费升贴水均回落,且据船运机构Williams高频数据,港口待运船只数量也在减少,11月21日至11月25日,巴西港口等待装运食糖的船只数量为65艘,低于前一周的71艘。港口等待装运的食糖数量为212万吨,低于前一周的378万吨。

另一方面,东南亚榨季高峰期在即,印度出口兴致较好,在宣布发放第一阶段的600万吨出口配额之后,已签订的出口合同快速达到400万吨。据ISMA 11月23日表示印度可能会将2022/23榨季的食糖出口配额增加200万吨至400万吨,使总出口量保持在800万吨至1000万吨的水平,但是否兑现需结合产量情况。

国内:产量预计小幅下降,目前处于多糖源供应充足期

首先,新糖产量方面,受益于甜菜种植面积扩大,预计甜菜糖增产20万吨左右(去年产量为86万吨),根据中国糖业协会统计,截至10月底,本制糖期已产食糖34万吨,比上年同期增加5万吨。南方甘蔗糖陆续开榨,鉴于广西旱情影响减弱,暂持小幅减产的预期,关注冬季低温天气对产量影响,总体来说,预计2022/23榨季产糖量在980-1000万吨。其次,进口压力可能后移,据海关数据显示,2022年10月我国进口食糖量从高位回落至51.74万吨,其中进口巴西48.63万吨;而参考Unica发布的出口数据,巴西9月对中国出口70万吨,10月对中国出口63万吨,说明四季度我国进口端供应充裕。

现货购销:备货旺季不旺,现货销售节奏放缓

一方面,因消费疲软外加疫情形势不明晰,可能导致春节旺季不旺;另一方面,即将迎来新糖上市,供应增加预期使得下游终端多处于观望状态,制糖企业也有下调价格刺激出货的倾向。截至11月30日,据我的农产品网数据,南方新糖售价在5550-5650元/吨左右。

三、结论与建议

市场一致预期2022/23榨季供应转为过剩,且部分机构还上调了供应盈余量,长期来看,国际糖价价格重心将有所下移。分国别来看,三大主产国均持继续高产的预期,巴西11月上半月产糖量已追平去年同期水平,且制糖比继续增加,预计2022/23榨季巴西产糖量将高于预期。目前产量端焦点在北半球,印度方定价及产量均存在一定不确定性。贸易流呈现逐步改善,不仅巴西港口拥堵情况改善,运费升贴水均回落,而且印度出口兴致较好,需关注印度第二批出口配额是否兑现,警惕其政策反复博取高价出口的情形。综合之下,国际糖价阶段性见顶。

国内新糖入市,甜菜糖受益于植面积扩大,相较去年产量有所增加,而南方受天气影响面临产量不及预期的担忧,鉴于广西旱情影响减弱,暂持小幅减产的预期,总体来说,预计2022/23榨季产糖量在980-1000万吨,5500-5600 元/吨的成本线一带会存在支撑。鉴于目前处于多糖源供应充足期,不仅陈糖充足,新糖涌入,而且后期进口端也存在一定压力,同时需求端不见春节备货热情,预计糖价窄幅震荡。

后期关注重点:印度出口政策,产地开榨情况,国内产区天气,春节备货情况

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备

45010802000323号

桂公网安备

45010802000323号