紫金天风期货:价格低位下的耐心考验

观点小结

核心观点:中性 受到海外高产压制,原糖低位运行。国内2-3月为产糖旺季,价格难有起色,但下方空间也相对有限。

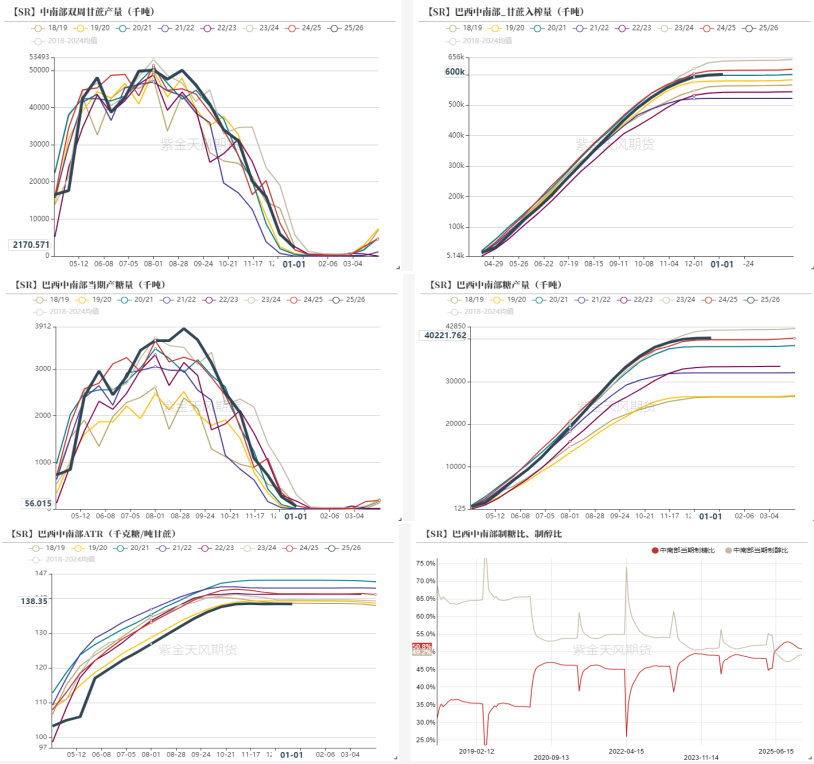

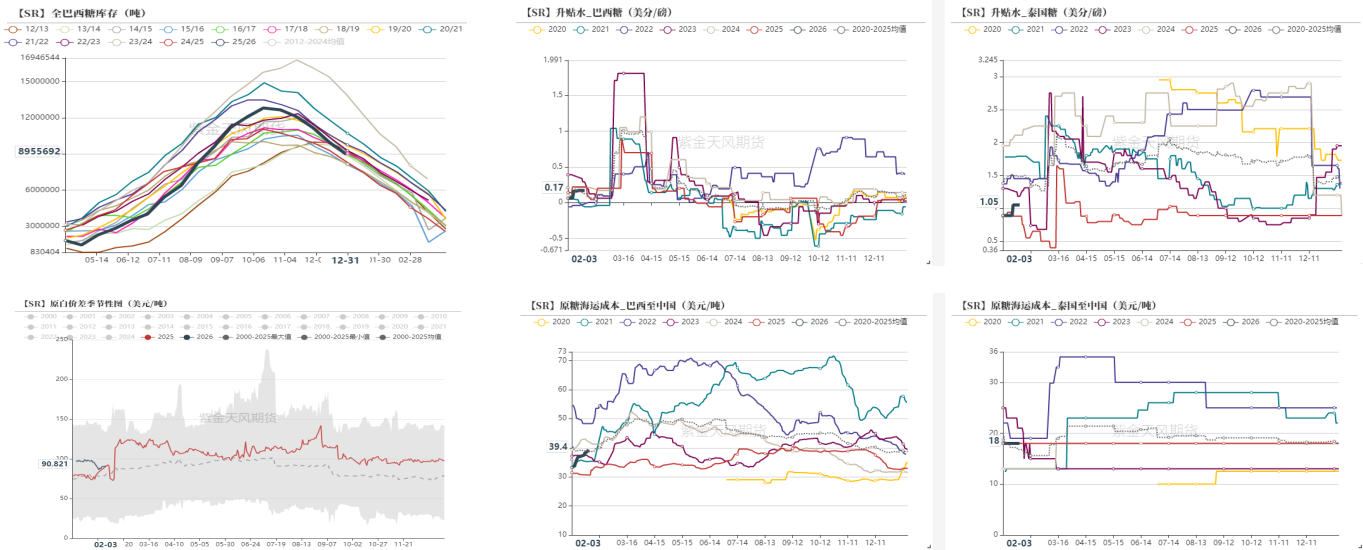

国外生产:边际转多 25/26榨季巴西累计产糖量为4022.2万吨,同比增幅达0.86%,当期制糖比继续回落;印度25/26压榨进程良好,预期达3400万吨;泰国维持小幅增产预期。

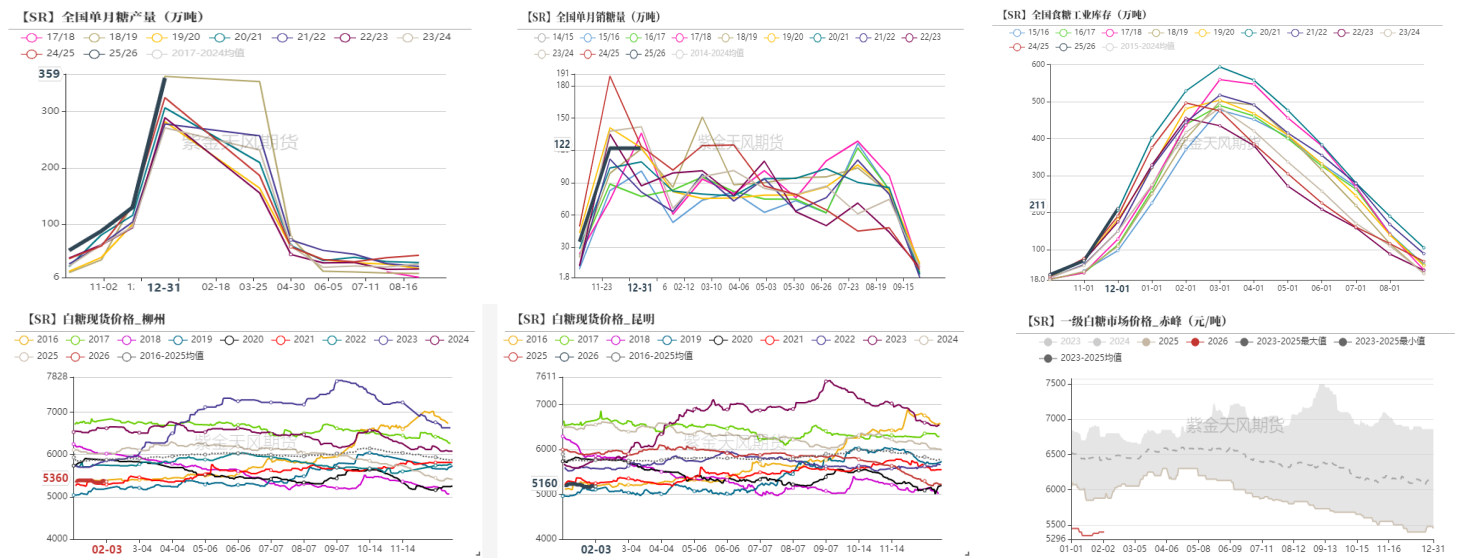

国内产销:中性 截至12月底,2025/26年制糖期全国共生产食糖368万吨,同比减少72万吨,减幅16.3%。其中,产甘蔗糖244万吨;产甜菜糖125万吨。全国累计销售食糖157万吨,同比减少93万吨,减幅37.1%。

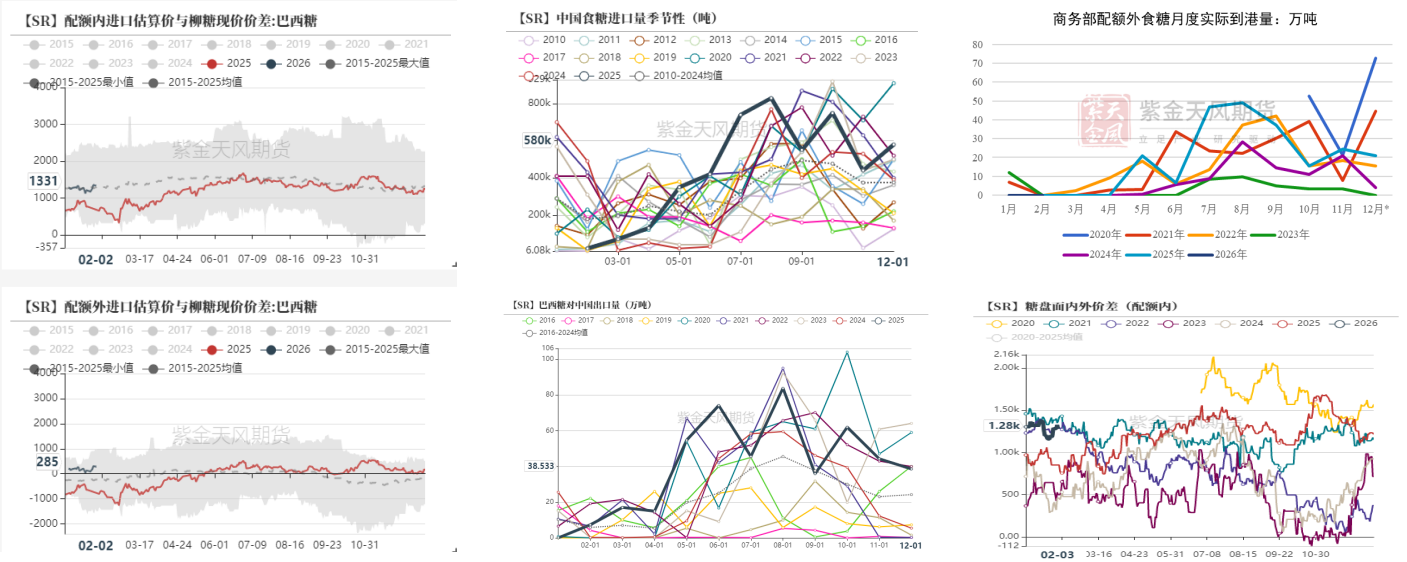

进口利润:偏空 配额内窗口打开,预期进口维持高位。

整体库存:偏空 食糖工业库存211万吨,同比增加21万吨,增幅10.9%。

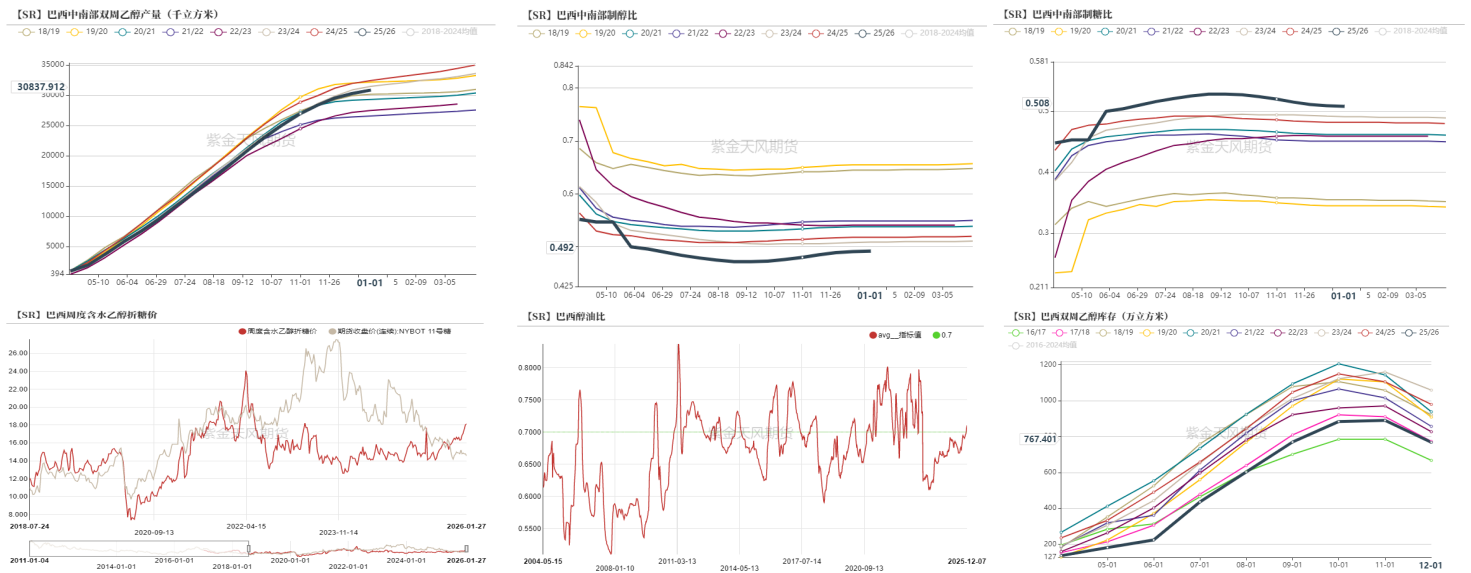

醇油:中性偏空 醇油比超过0.7,原油价格偏低。

原白价差:中性 原白价差在90美元/吨,对原糖存在正常需求,但是利润持续压缩。

一、国际:印度糖较同期增产

1.1 全球:低糖价的持续预计在2026/27年度刺激减产

Green Pool近日发布报告,预计2026/27榨季全球糖市将连续第二年出现过剩,食糖供应过剩量将降至15.6万吨,低于2025/26榨季的274万吨,主要原因是食糖产量下降。预计2026/27榨季全球食糖产量将2025/26榨季的1.975亿吨降至1.9591亿吨,消费量则有望从1.9373亿吨增长0.5%至1.9472亿吨。

Stonex近日发布报告,预计2026/27榨季巴西中南部地区食糖产量为4070万吨,较此前预估的4150万吨减少80万吨。预计2026/27榨季巴西中南部地区乙醇产量为365亿公升,较之前预估的361亿公升增加4亿公升。

长期低糖价的背景下,种植面积等因素会出现自然调节,在2026/27年度开始出现边际减产是符合预期的。

当前巴西、印度的高产,暂时没有看到转变的可能性,当前糖价依然处于高产量、低估值、弱驱动的格局中。

1.2 巴西:开榨接近尾声

12月下半月,巴西中南部地区甘蔗入榨量为217.1万吨,同比增幅26.60%;甘蔗ATR为127.49kg/吨,较去年同期的123.33kg/吨增加4.16kg/吨;制糖比为21.24%,较去年同期的32.68%减少11.44%;产糖量为0.56万吨,较去年同期的0.66万吨减少0.1万吨,同比降幅达14.93%。

2025/26榨季截至12月下半月,巴西中南部地区累计入榨量为60039.7万吨,同比降幅达2.28%;甘蔗ATR为138.35kg/吨,较去年同期的141.46kg/吨减少3.11kg/吨;累计制糖比为50.82%,较去年同期的48.16%增加2.66%;累计产糖量为4022.2万吨,较去年同期的3988.1万吨增加34.1万吨,同比增幅达0.86%。

产糖接近尾声,榨季末期的制糖比出现大幅调整,低糖价持续的效应在逐步显现。

1.3 制醇比回升

产乙醇5.61亿升,较去年同期的4.88亿升增加0.73亿升,同比增幅14.91%;累计产乙醇308.38亿升,较去年同期的324.8亿升减少16.42亿升,同比降幅达5.06%。

配合含水乙醇折糖价格超过食糖价格,当期制糖比快速下降,制醇比持续回升。

良好的乙醇库存,配合高于当前糖价的乙醇折糖价格,制醇比的上升是对产糖量边际调整更快的因素。

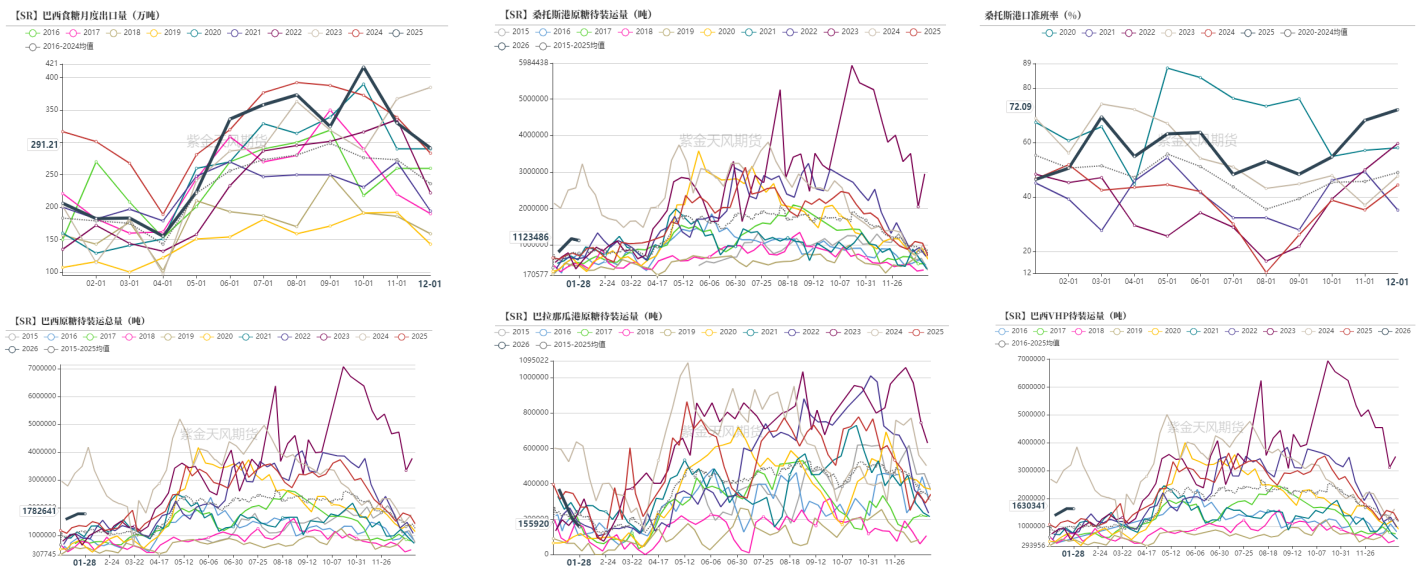

1.4 巴西糖出口边际回落

截至1月28日当周,口等待装运的食糖数量为178.26万吨,此前一周为178.16万吨,环比增加0.1万吨,增幅0.56%。其中,高等级原糖(VHP)数量为163.03万吨。桑托斯港等待出口的食糖数量为112.35万吨,帕拉纳瓜港等待出口的食糖数量为15.59万吨。

12月巴西食糖出口量小幅下滑至291万吨,预计后期出口放缓。

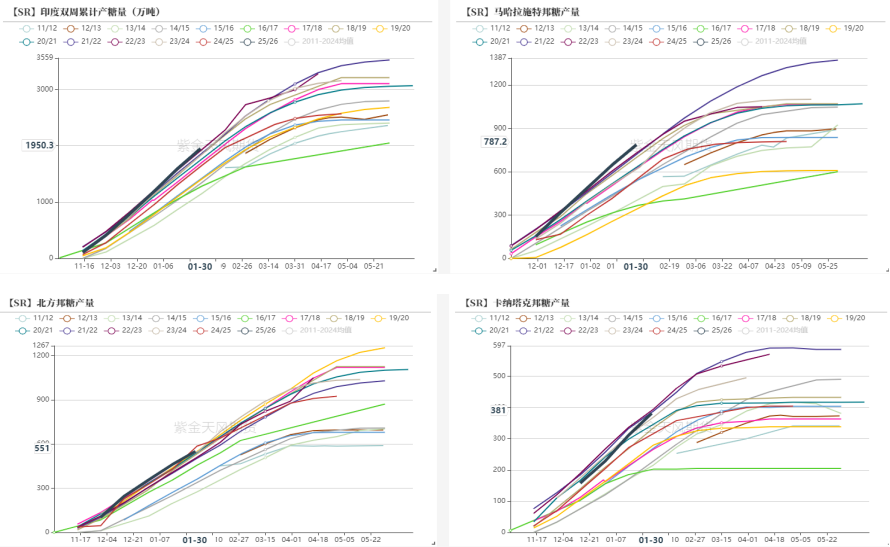

1.5 印度:产糖进程持续高于去年同期

根据ISMA的数据,截至2026年1月31日,印度2025/26榨季糖产量达到1950.3万吨,较去年同期的1647.9万吨增加302.4万吨,增幅18.35%;

印度各邦的压榨进程顺利,产量均超去年同期水平,尤其马哈拉施特拉邦食糖产量已达787.2万吨,较去年同期增长近42%。

当前印度生产进程良好,考虑到国内对于乙醇生产的支持,出口量影响依然有限。

1.6 海外:当前高产预期并未改变,需要等到下一年度

当前巴西库存去库进程偏快,乙醇折糖价格已经超过糖价,当期制糖比明显下滑,可以看到边际变化已经产生。虽然无法改变高产的现状,但是为新年度的开榨提供了指引。等待2026年3-4月,关注此次拉尼娜对于巴西种植是否产生影响。

印度产糖顺利进行,但是传导到出口影响,仍需要糖转乙醇、出口配额等政策传导,预计对国际供应格局影响有限。

二、国内:2-3月供应旺季

2.1 现货销售弱于同期水平

截至12月底,2025/26年制糖期全国共生产食糖368万吨,同比减少72万吨,减幅16.3%。其中,产甘蔗糖244万吨;产甜菜糖125万吨。全国累计销售食糖157万吨,同比减少93万吨,减幅37.1%。

年前备货接近尾声。下游采购疲弱,充分反应了买涨不买跌的心态。但是考虑到白糖消费存在一定刚性,当前的采购主要反应了节奏问题,消化供应旺季、大量进口对市场的冲击,仍然需要时间。

2.2 进口糖压力叠加国内高产量并存

随着新年度配额下发,配额外进口数量迅速下滑至0,配额内额度在高利润驱动下,预计使用速度加快。

预计国内一季度进口量依然偏高。而一季度也是国内产糖的旺季,两者叠加下,白糖现货很难有大的起色。

更多驱动可能落在远月,更为合适。

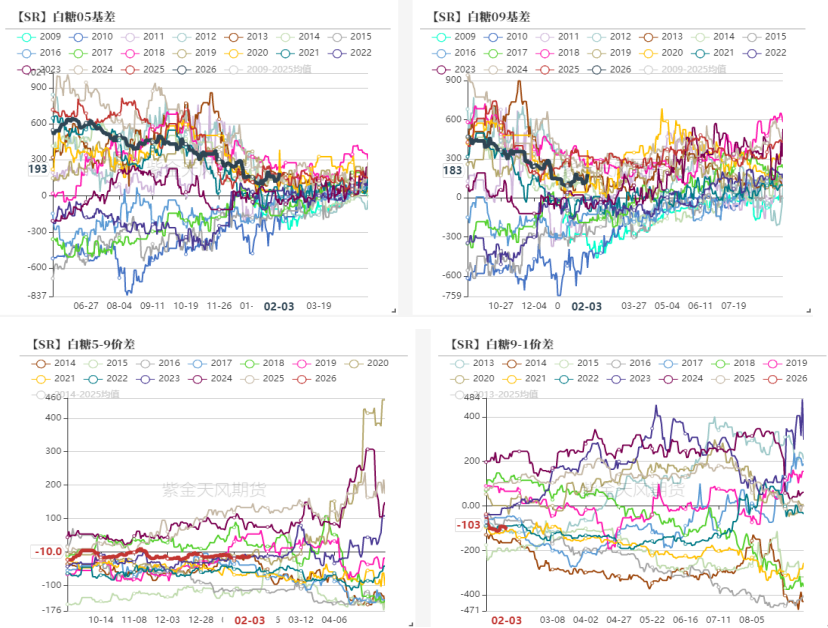

2.3 价差:年前维持低位震荡

基差收敛。

月差方面,暂时没有明显的趋势。

从单边的角度看,全球丰产周期仍在延续,但是制糖比边际回落的背景下,下方空间有限。很有可能为下一榨季的开榨奠定新的驱动。

对于郑糖来说,虽然当前看驱动非常有限,但是现货下方空间也较小,为盘面提供支撑。

盘面更多驱动仍要等待下一榨季。2026年需要关注印度出口量、泰国的增产预期与落地产量的预期差,以及巴西冬季的降水量是否因拉尼娜而减少,从而影响新季甘蔗产量。

(责任编辑:Lewis)

免责声明:本文系本网编辑转载, 目的在于传递更多信息,文章版权归原作者所有,内容为作者个人观点并不代表本网赞同其观点和对其真实性负责。如涉及作品内容、版权和其它问题,请与本网联系0771-8062470 ,我们将在第一时间删除内容!

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备

45010802000323号

桂公网安备

45010802000323号