广金期货12月:原糖受外部影响走弱,国内政策利好偏强

核心观点

本月(12.2-12.31)国内外糖市行情回顾及分析:

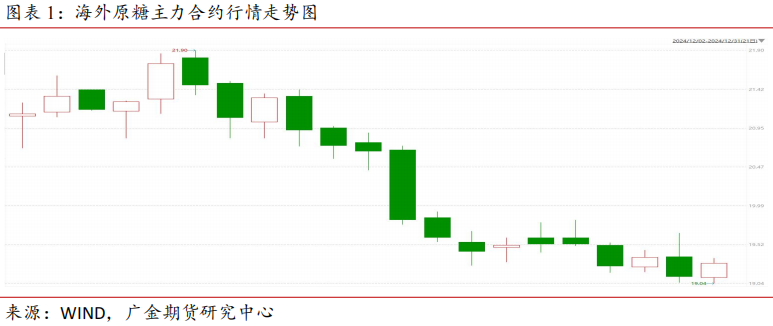

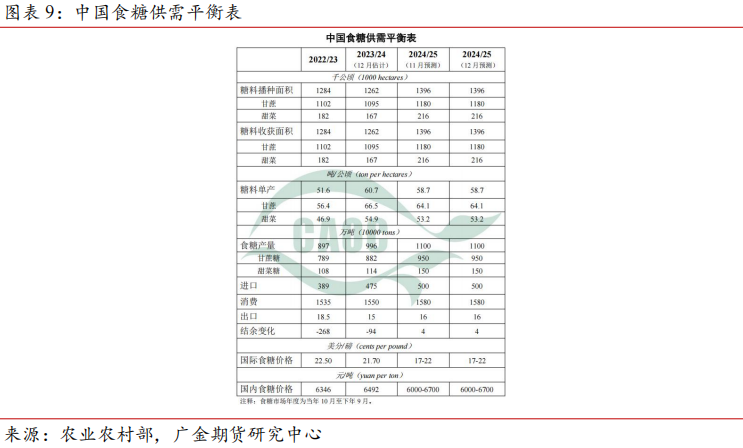

12月份,原糖从21.9美分震荡走弱,截止12月31日,ICE原糖2503合约收盘价19.29美分/磅。一方面,原油走弱,巴西雷亚尔汇率创历史新低。随着巴西24/25榨季接近尾声,国际市场关注焦点转向北半球——泰国增产格局仍存。另一方面,巴西食糖库存处于历史低位,引起市场关注。印度受旱情影响,产糖前景不佳,以及印度政府仍然考虑大力发展E20计划,支撑盘面。整体来看,24/25榨季仍是供应过剩格局,但过剩量预计将减少。

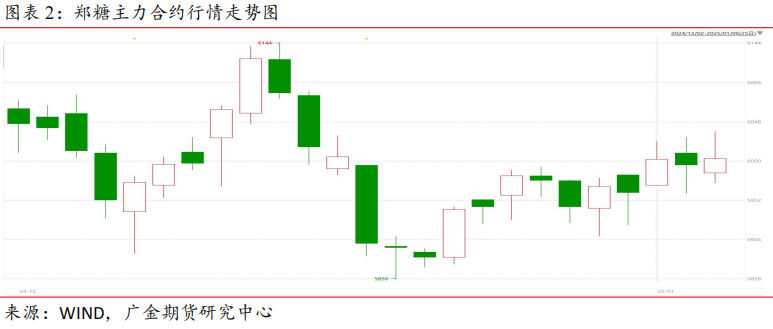

本月郑糖前期跟随外盘,随着12月10日,国家正式出台泰国糖浆及糖预拌粉管控政策,市场做多情绪点燃,郑糖冲高刷新6144元/吨的高位后,震荡走弱。主要因为国内正值新糖上市期,且丰产预期仍存,套保压力限制糖价上方空间。随后主力合约触及5856元/吨的低位后反弹。截止1月3日,主力合约报收于5995元/吨,持仓量39.7万手,成交量29.77万手。

总的来说,外弱内强,短期交易糖浆和预拌粉新政策,但是预计短期反弹空间有限,一方面在于偏弱的外糖,另一方面在于国内食糖供应边际走强,套保压力仍存。中长期来看,受北半球气候干旱影响,预计食糖缺口将在明年二季度出现,整体呈现近弱远强格局。

一、期货市场

(1)12月份,原糖从21.9美分震荡走弱,截止12月31日,ICE原糖2503合约收盘价19.29美分/磅。一方面,原油走弱,巴西雷亚尔汇率创历史新低。随着巴西24/25榨季接近尾声,国际市场关注焦点转向北半球——泰国增产格局仍存。另一方面,巴西食糖库存处于历史低位,引起市场关注。印度受旱情影响,产糖前景不佳,以及印度政府仍然考虑大力发展E20计划,支撑盘面。整体来看,24/25榨季仍是供应过剩格局,但过剩量预计将减少。

(2)本月郑糖前期跟随外盘,随着12月10日,国家正式出台泰国糖浆及糖预拌粉管控政策,市场做多情绪点燃,郑糖冲高刷新6144元/吨的高位后,震荡走弱。主要因为国内正值新糖上市期,且丰产预期仍存,套保压力限制糖价上方空间。随后主力合约触及5856元/吨的低位后反弹。截止1月3日,主力合约报收于5995元/吨,持仓量39.7万手,成交量29.77万手。

(3)其他行情数据一览:

现货报价方面:截止1月3日,广西白糖现货成交价6009元/吨,下跌7元/吨;广西制糖集团主流报价6040~6360元/吨,部分上调10~40元/吨;云南制糖集团新糖报价5980~6020元/吨,持平;加工糖厂主流报价区间6330~6900元/吨,部分上调10元/吨。春节备货临近尾声,贸易商和下游终端以刚需采购为主,现货整体成交一般。

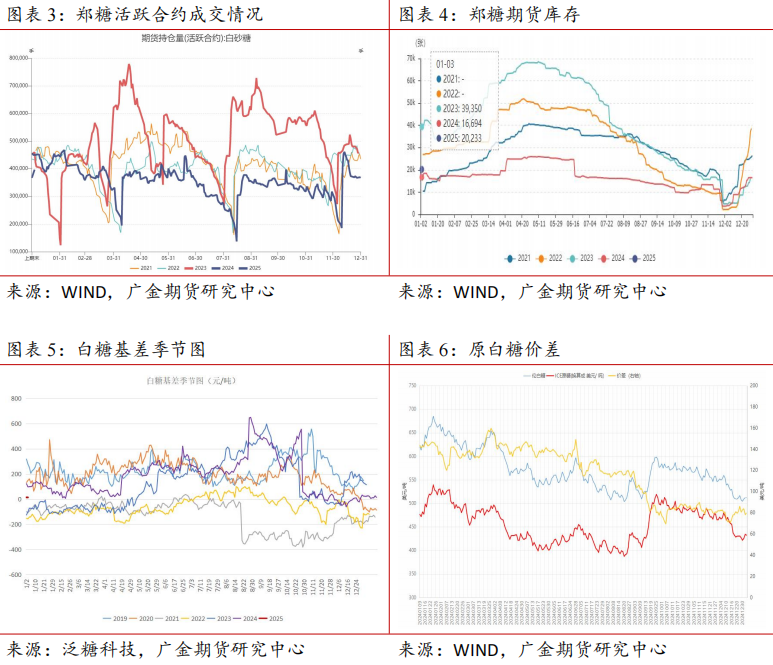

基差:本月基差由负转正,最高涨至30元/吨,截止1月3日,基差为16元/吨。

期货库存:截止1月3日,郑州期货交易所白糖注册仓单10,780张,仓单加有效预报合计20,233张(折合白糖约20.2万吨),环比增加1,729张。

二、国际糖业市场

2.1 巴西:24/25榨季接近尾声,库存位于近六年低位

据UNICA数据显示,12月上半月,巴西中南部地区甘蔗入榨量为882.7万吨,较去年同期的1931.5万吨减少1048.8万吨,同比降幅54.3%;甘蔗ATR为115.92kg/吨,较去年同期的118.59kg/吨减少2.67kg/吨;制糖比为35.67%,较去年同期的43.15%减少7.48%;产乙醇7.65亿升,较去年同期的10.46亿升减少2.81亿升,同比降幅26.88%;产糖量为34.8万吨,较去年同期的94.2万吨减少59.4万吨,同比降幅达63.07%。

24/25榨季截至12月上半月,巴西中南部地区累计入榨量为61185万吨,同比减少2743.3万吨,同比降幅达4.29%;甘蔗ATR为141.33kg/吨,同比增加1.71kg/吨;累计制糖比为48.2%,同比减少0.98%;累计产乙醇319.34亿升,同比增幅达3.26%;累计产糖量为3971.1万吨,同比降幅达5.05%。

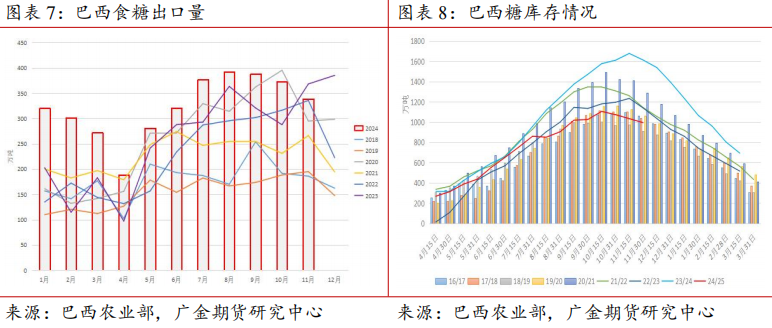

库存方面,据贸易商Czarnikow最新发言称,巴西本榨季中南部地区的库存降至200万吨以下,为2020/21榨季以来的最低水平。24/25榨季截止11月30日,巴西食糖库存993.9万吨,位于近六年最低位。

巴西出口量呈下降趋势。巴西对外贸易秘书处(Secex)公布的出口数据显示,巴西12月前三周出口糖和糖蜜166.24万吨,较去年同期的149.6万吨增加16.64万吨,增幅11.12%;日均出口量为11.08万吨。据航航运机构Williams发布的数据显示,截至1月2日当周,巴西港口等待装运食糖的船只数量为33艘,此前一周为45艘。港口等待装运的食糖数量为118.19万吨(高级原糖数量为106.82万吨),此前一周为174.92万吨,环比减少56.73万吨,降幅32.43%。

2.2 印度:旱情致减产,但E20计划发展热度不减,食糖出口恐言乐观

根据印度全国合作糖厂联合会(NFCSF)发布的数据,2024/25榨季截至2024年12月31日,全国共有493家糖厂正在进行食糖生产工作,较去年同期的518家同比减少25家;入榨甘蔗10956.5万吨,较去年同期的12299.1万吨减少1342.6万吨,降幅10.92%;产糖951万吨,较去年同期的1128万吨减少177万吨,降幅15.69%。

从各邦的食糖产量来看,马邦190家糖厂共入榨甘蔗3476.7万吨,产糖299万吨;北方邦的121家糖厂共入榨甘蔗3662.9万吨,产糖326万吨。卡纳塔克邦共有77家糖厂开榨,较上榨季同期的73家同比增加4家,共入榨甘蔗2417.6万吨,产糖205.5万吨。

NFCSF预计,2024/25榨季印度食糖产量将达到2800万吨。

在印度政府大力发展“E20计划”的背景下,印度糖厂和生物能源制造商协会(ISMA)称,用B重糖蜜和甘蔗汁生产乙醇需要400~450万吨糖,能够生产40~45亿升乙醇,并在2024/25年度实现18%的混合目标。根据政府发布的报告,2024年7月的乙醇混合比例已达到15.83%。在这一进展的鼓舞下,政府设定在2025/26年度结束前达到20%混合比例的目标。

并且,印度政府在上个月连续第二年延长了食糖出口限令,印度继续缺席全球食糖市场将进一步收紧全球供应。

2.3 泰国:食糖生产态势良好,丰产预期逐步兑现

2024/25榨季截至12月25日,泰国累计甘蔗入榨量为1461.01万吨,较去年同期的1081.81万吨增加379.2万吨,增幅35.05%;甘蔗含糖分11.49%,较去年同期的11.1%增加0.39%;产糖率为8.774%,较去年同期的8.071%增加0.703%;产糖量为128.19万吨,较去年同期的87.31万吨增加40.88万吨,增幅46.81%。

三、国内糖业市场

3.1 24/25榨季丰产预期仍存,但单产有所下调

截至12月31日,2024/25年榨季广西已有74家糖厂开榨,同比持平;累计入榨甘蔗2148.18万吨,同比增加599.63万吨;产混合糖275.14万吨,同比增加89.5万吨;混合产糖率12.81%,同比提高0.82个百分点,其中,12月单月产糖223.9万吨,同比增加45.64万吨;云南省2024/2025榨季生产从2024年10月29日中云勐腊糖厂率先开榨,至2024年12月31日全省开榨糖厂36家(去年同期开榨29家)。截至12月31日全省共入榨甘蔗281.35万吨(上榨季同期入榨甘蔗158.42万吨),产糖32.69万吨(上榨季同期产糖17.89万吨),产糖率11.62%(上榨季同期产糖率11.30%)。其中,12月单月产糖28.83万吨,同比增加12.99万吨。

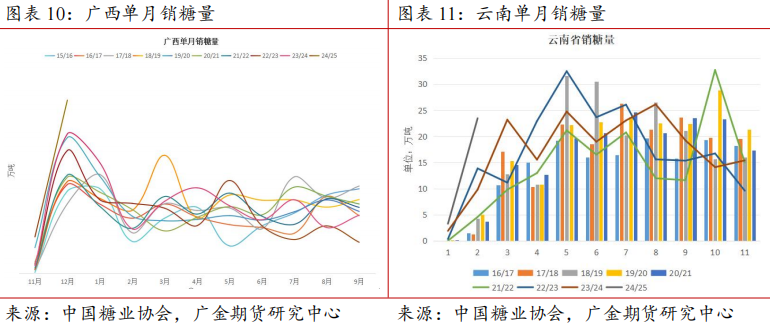

3.2 12月食糖消费热度不减

截至12月31日,2024/25年榨季广西累计销糖163.22万吨,同比增加48.68万吨;产销率59.32%,同比下降2.38个百分点。其中,12月单月销糖134.72万吨,同比增加26.22万吨。云南省累计销售新糖26.71万吨(去年同期销售糖11.70万吨),销糖率81.70%(去年同期销糖率65.39%)。12月单月销糖23.45万吨,同比增加13.65万吨。

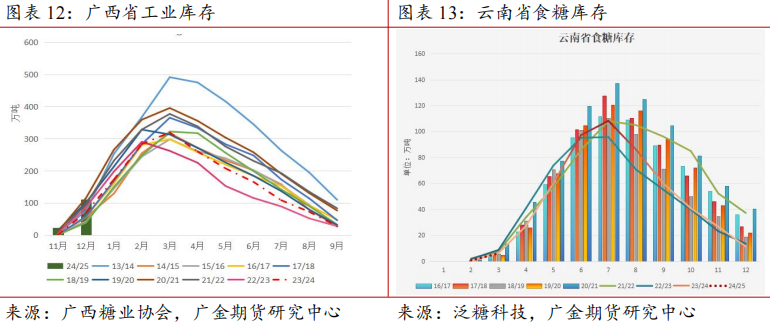

3.3 主产区库存结构分化,广西高云南低

截止12月底,广西工业库存111.92万吨,同比增加40.82万吨;云南省工业库存5.98万吨(去年同期工业库存6.19万吨)。可以看出,云南省食糖库存偏低。

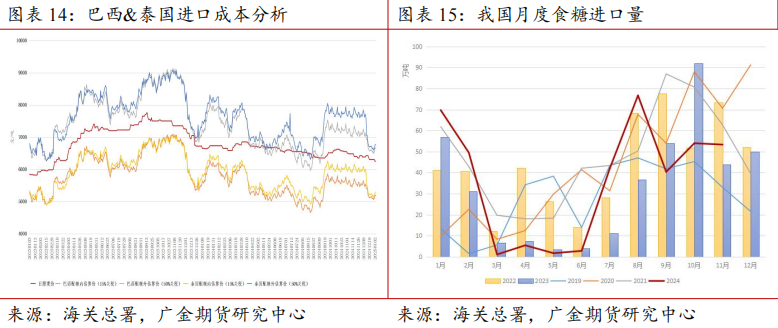

3.4 国内白糖进口情况

海关总署公布的数据显示,2024年11月份我国进口食糖53万吨,同比增加9.23万吨。2024年1-11月我国累计进口食糖396.17万吨,同比增加48.59万吨。

2024/25榨季截11月底,我国累计进口食糖106.69万吨,同比减少29.57万吨。

2025年1月3日,ICE原糖收盘价为19.61美分/磅,人民币汇率为7.3197。经测算,配额内巴西糖加工完税估算成本为5182元/吨,配额外巴西糖加工完税估算成本为6653元/吨;与日照白糖现货价比,配额内巴西糖加工完税估算利润为1067元/吨,配额外巴西糖加工完税估算利润为-403元/吨。

进口糖浆及预拌粉方面:11月我国进口糖浆、白砂糖预混粉22.04万吨,同比增加9.07万吨,增幅69.84%。

2024年1-11月份累计进口217.79万吨,同比增长48.04万吨,增幅28.30%。

24/25榨季截至11月,全国累计进口44.53万吨,同比增长15万吨,增幅50.78%。

四、总结及展望

总的来说,外弱内强,短期交易糖浆和预拌粉新政策,但是预计短期反弹空间有限,一方面在于偏弱的外糖,另一方面在于国内食糖供应边际走强,套保压力仍存。中长期来看,受北半球气候干旱影响,预计食糖缺口将在明年二季度出现,整体呈现近弱远强格局。

五、风险

印度和泰国天气;汇率;原油。

(责任编辑:Lewis)

免责声明:本文系本网编辑转载, 目的在于传递更多信息,文章版权归原作者所有,内容为作者个人观点并不代表本网赞同其观点和对其真实性负责。如涉及作品内容、版权和其它问题,请与本网联系0771-8062470 ,我们将在第一时间删除内容!

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备

45010802000323号

桂公网安备

45010802000323号