银河期货2026年:增产周期持续 糖价低位运行

第一部分 摘要

市场展望:

国际方面,2025/26榨季全球糖产处于增产周期,主要产糖国产量都出现不同幅度的增加,该榨季食糖大概率是过剩的,且部分机构预测过剩的幅度还不小。目前巴西甘蔗进入收榨阶段,且乙醇价格更有优势,最终的巴西糖产增幅可能不及之前预期。随着巴西糖榨季进入尾声巴西糖供应压力将逐渐缓解,因此近期国际糖价有所走强。对于26/27榨季目前各个机构给出的预期也有所不同,而之前市场均预计26/27年全球仍处于增产周期中,因此即使最近糖价走强预计短期向上的空间也不大,未来走势就是增产预期与现实的博弈。我们认为2026年首先天气预计不会太极端,虽然有弱拉尼娜现象但是由于持续时间较短且强度较弱,因此预计影响也有限;其次,种植面积方面今年基本上各主产区国甘蔗种植面积都已经处于较高水平,新榨季种植面积继续大增的可能性不大,像泰国由于甘蔗收益不好种植面积可能会下降,所以下一个榨季全球糖产可能会维持在相对偏高位,但是大幅增加的可能不大。2026年上半年市场可能仍交易高产预期因此预计国际糖价格将在底部震荡,市场缺乏向上的驱动力,但是到下半年随着巴西进入压榨期高峰市场最悲观的时候就即将过去且糖价处于历史性的低位,预计价格将逐渐走出向上趋势。但是2026年全球宏观存在较大的不确定性,美国在2026年有较大的放水预期而全球大部分国家将跟随美国放水,这对于大宗商品是利多影响,因此行情可能会提前启动。

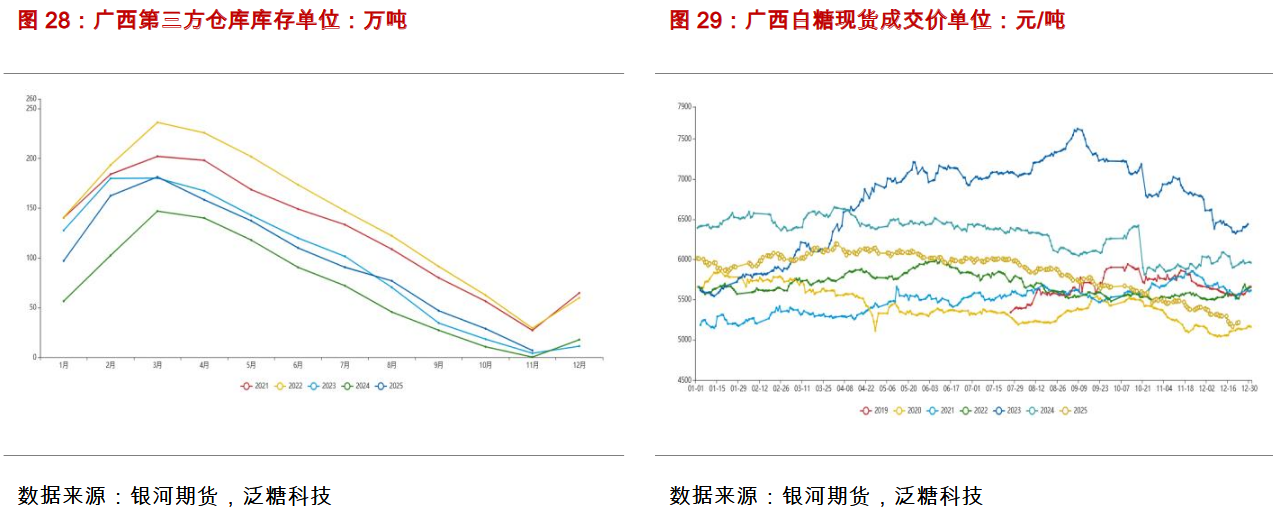

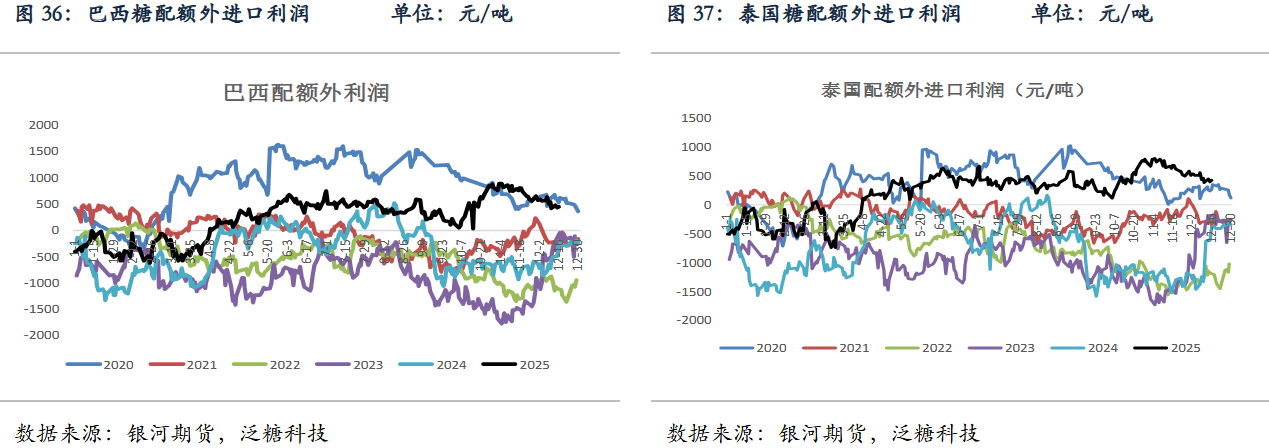

国内市场,目前是国内糖厂压榨高峰期,短期国内糖供应量较大,特别是1、2季度糖厂有销售压力,但是考虑目前价格处于历年期偏低且低于广西大部分地区的生产成本,且目前糖期货价格处于配额进口糖成本,因此预计短期糖可能会随着外糖继续小幅上移,预计空间不会太大。中长期来看,2026年国内甘蔗种植面积预计仍高,但是进口糖政策大概率会收紧,一旦糖价跌幅较大国内政策也可能托底,而目前糖价也处于历史性偏低位,所以2026年是白糖行情筑底的一年。上半年可能会处于底部震荡趋势,下半年大概率可能会迎来上涨趋势,但是同样和国际糖一样,如果宏观大宗上涨周期来临行情也可能会提前启动。

第二部分 基本面情况

一、行情回顾

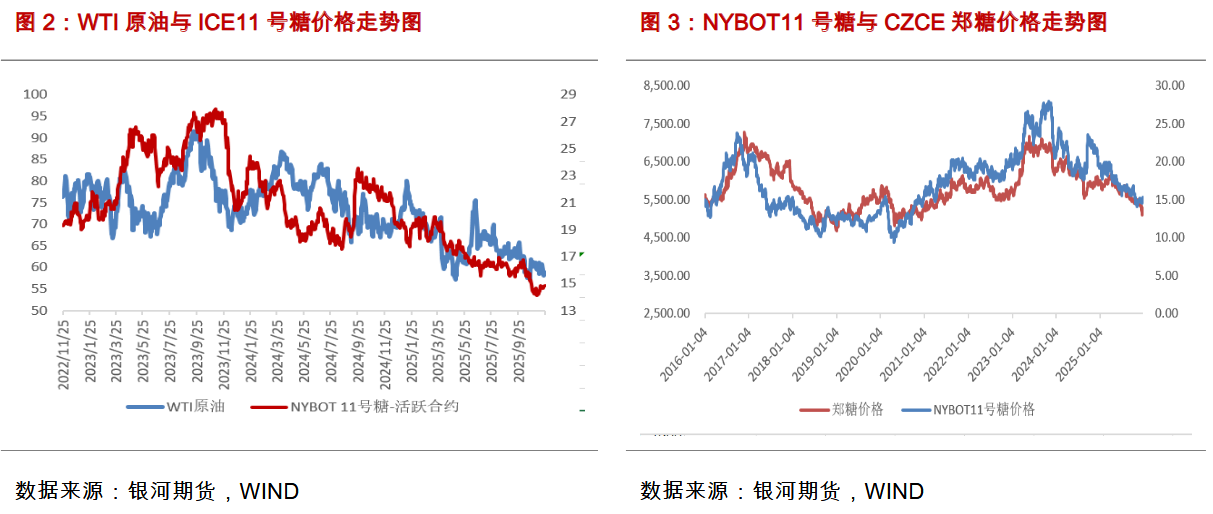

第一阶段(2025年1-3月)国内外糖价震荡偏强走势。北半球糖产不及市场预期叠加巴西干旱情况尚未缓解、提振原糖价格,不过考虑到印度减产对全球食糖贸易流影响相对有限,原糖上方空间存在压力,因此原糖处于高位震荡趋势。郑糖一方面跟随原糖走势,另一方面新糖生产成本低销售情况良好,进口糖浆政策收紧等因素支撑糖价走强。

第二阶段(2025年4-6月)国内外糖价走趋势性下跌行情。国内外糖价交易全球糖供应过剩大逻辑。外糖随着巴西压榨季到来大量供应以及全球糖产预期增加价格走弱。国内糖由于原糖价格下跌配额外进口糖利润窗口打开,市场预期进口糖量将增加,郑糖价格也呈现走弱趋势。

第三阶段(2025年7-9月)国内外糖价震荡走势,国内价格重心略下移。这一阶段许多机构下调巴西糖产量,认为巴西产量可能不及预期,但是巴西持续的高制糖比又压制糖价,因此巴西糖价维持区间震荡。而这一阶段国内糖预期进口量将大增价格相对偏弱。

第四阶段(2025年10-12月)国内外糖价走势关联性下降明显,国外先跌后震荡,国内先震荡后跌。随着巴西糖产逐渐清晰之前的增产基本兑现,糖价继续下跌,但是随着巴西榨季结束巴西糖的供应压力缓解,因此国际糖价下跌后震荡。而国内郑糖一方面由于今年国内糖产量大增且逐渐进入压榨高峰供应销售压力增加,另一方面进口糖也超预期增加对糖价形成较大压力,郑糖先震荡后跌。

二、国际供需格局变化

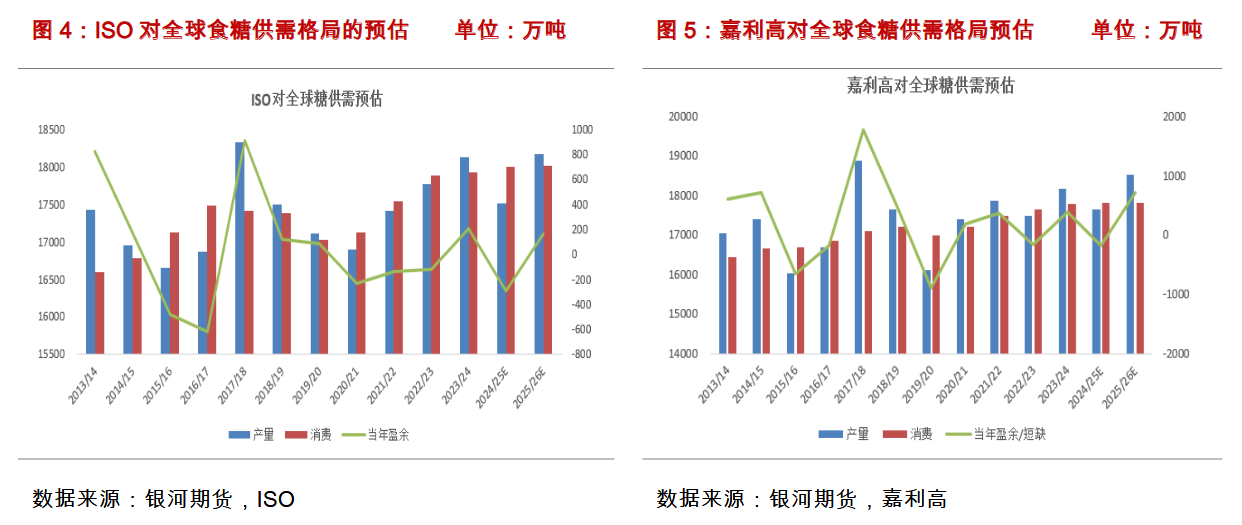

25/26榨季市场普遍对糖产预期较为乐观,近期巴西糖产持续处于高位,北半球产糖国陆续开榨,预计印度、泰国和中国等国家产量都将增加。而2026/27年预计全球糖产预计将继续增加,StoneX预计2025/26榨季全球食糖供应过剩370万吨,为2017/18榨季以来最高水平。

根据国际糖业组织(ISO)最新预测显示,在产量增加的推动下,2025/26榨季全球糖市将供应过剩163万吨;预计2025/26榨季糖产量同比增长3.15%,至1.8177亿吨,消费量仅增长0.6%,至1.8014亿吨;预计2024/25榨季全球糖市供需缺口为292万吨。

嘉利高最新报告将全球糖供应量放到18540万吨,同比增加900万吨,全球糖消费放到17820万吨,同比基本持平,年度结余720万吨。结余量较之前预期有所增加。预计2024/25榨季全球糖市供需缺口为180万吨。

三、25/26榨季增产或不及预期,26/27榨季预计产量仍高

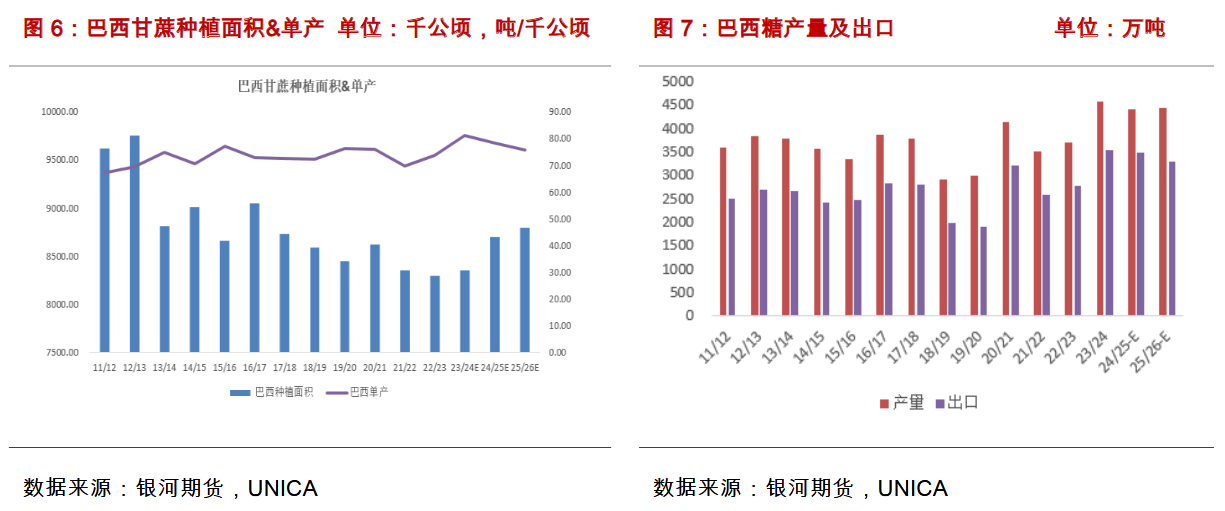

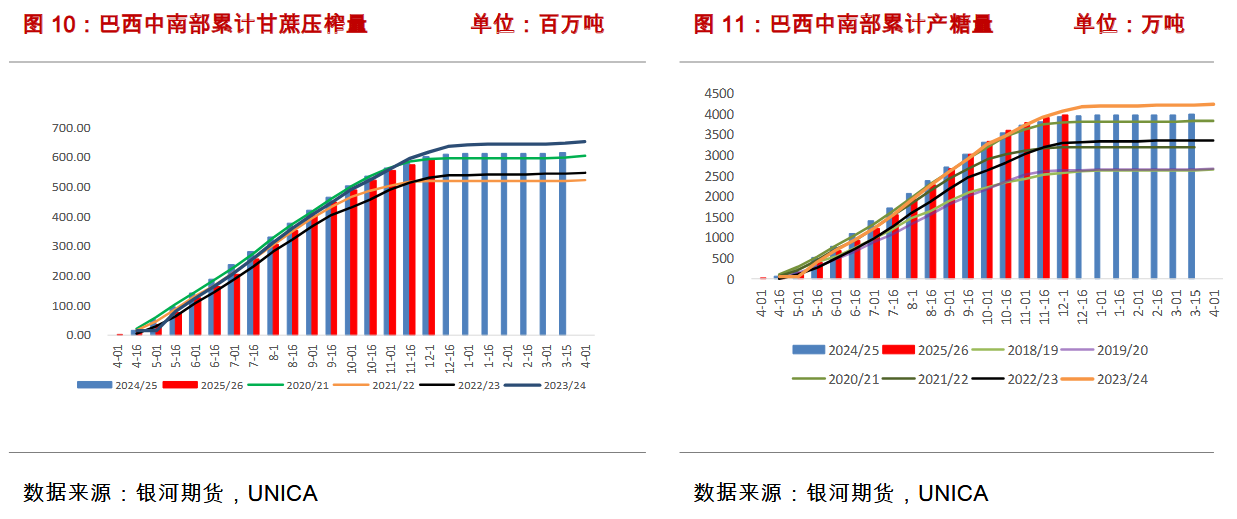

巴西25/26榨季糖产预期较高,根据巴西国家商品供应公司(Conab)最新的数据显示,2025/26巴西糖产预计在4502万吨(中南部产区4134万吨,8月份4064万吨),略高于8月份的4446万吨,2024/25年度产量为4412万吨,2023/24年度产量为4569万吨。当前产量是近些年的次高位。市场预期巴西25/26榨季产量要比24/25榨季增产100万吨左右,但是根据Unica的数据,截至11月底,巴西中南部累计产糖量较去年增加44.6万吨,预计最终增产幅度可能不及之前市场预期。

根据CONAB数据,25/26榨季巴西甘蔗种植面积8792.98千公顷,同比增加1.1%,其中中南部产区种植面积为7826.27千公顷,同比增加1.3%。25/26榨季巴西甘蔗单产为75.45吨/公顷,同比减少3.3%,其中巴西中南部甘蔗单产为77.04吨/公顷,同比减少3.5%。

对于2026/27年度巴西糖产量各个咨询机构目前意见不太统一。

咨询机构StoneX近日发布报告,预计巴西中南部地区2026/27榨季甘蔗入榨量为6.205亿吨,持平于9月的预估值;食糖产量为4150万吨,较2025/26榨季(4017万吨)增加3.3%,但低于9月预估的4210万吨。预计2026/27榨季包括以甘蔗和玉米为原料的乙醇产量为361亿公升,同比增长9.3%。

农业咨询机构Safras & Mercado周一表示,巴西中南部地区2026/27年度糖产量料达到3800万吨,较上一榨季减少5%。预计2026/27年度甘蔗压榨量预计将达到6亿吨,略高于上一年度的5.95亿吨,但是糖厂将47%的甘蔗用于制糖,低于2025/26年度的49%。

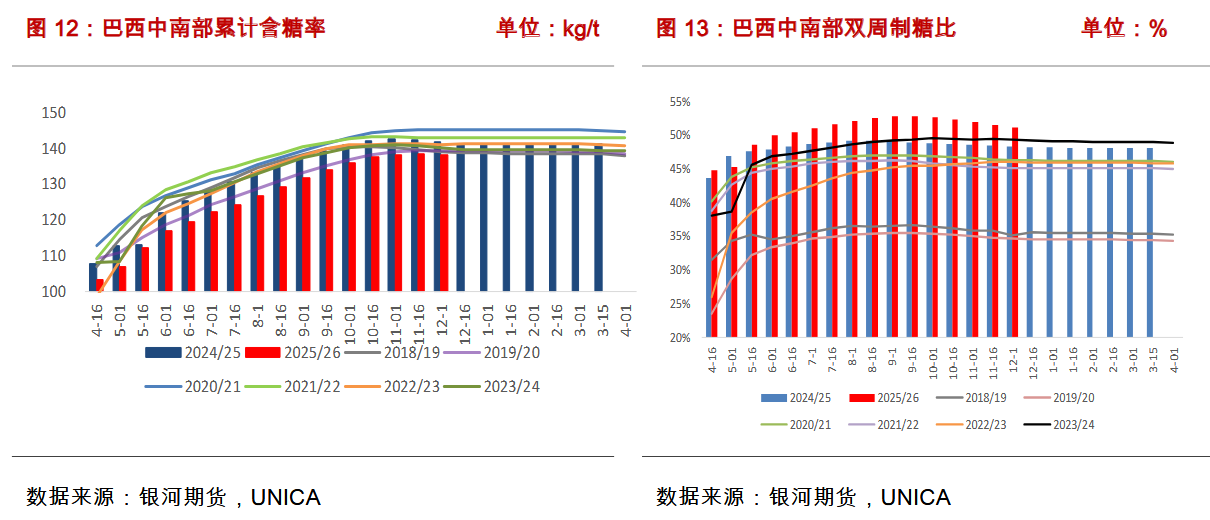

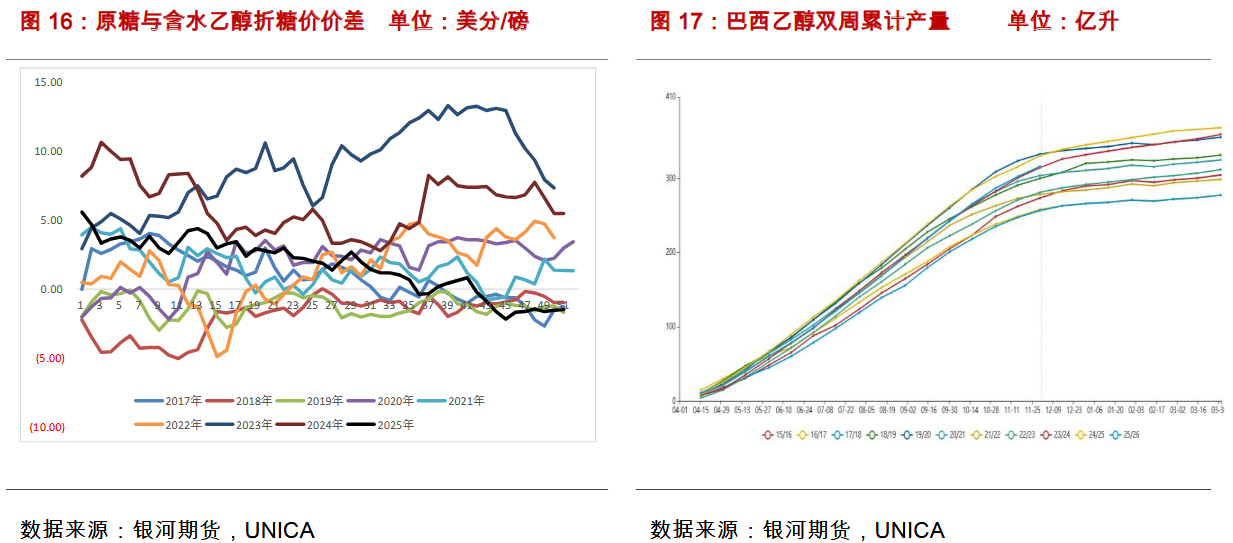

我们预计2026/27榨季巴西甘蔗的种植量大概率维持在高位,制糖比大概率可能将有所下调,主要考虑目前乙醇折糖价较高,当然后期情况仍需具体价格指引,含糖率大概率会高于25/26榨季,最终的糖产量可能很25/26榨季相差不会特别大,仍将维持在高位。

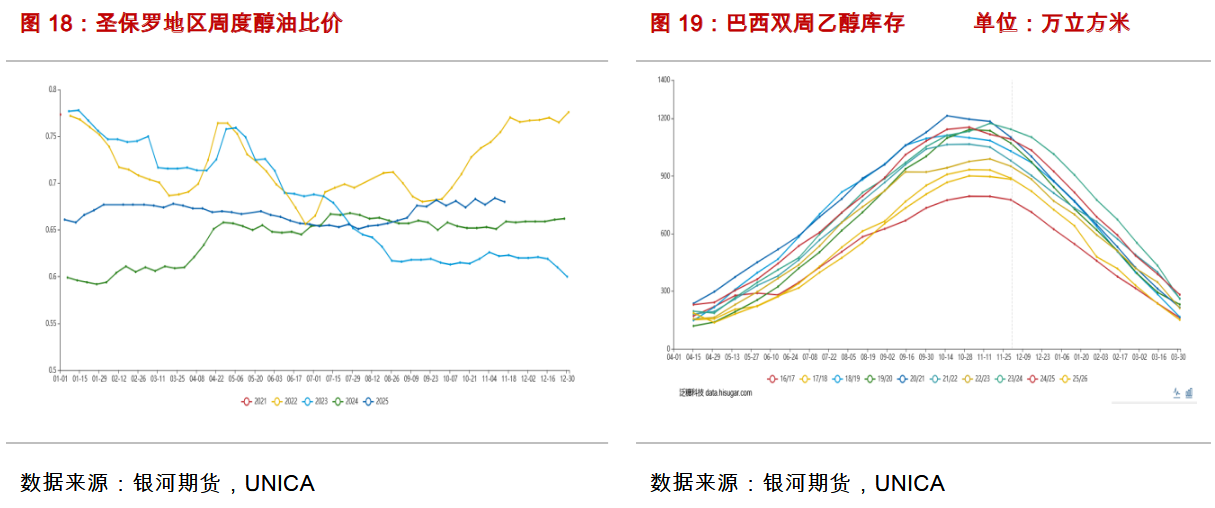

Unica数据显示,11月下半月,巴西中南部地区甘蔗入榨量为1599.3万吨,较去年同期的2026.6万吨减少427.3万吨,同比降幅21.08%;甘蔗ATR为133.78kg/吨,较去年同期的125.26kg/吨增加8.52kg/吨;制糖比为35.52%,较去年同期的44.64%减少9.12%;产乙醇11.85亿升,较去年同期的12亿升减少0.15亿升,同比降幅1.32%;产糖量为72.4万吨,较去年同期的108万吨减少35.6万吨,同比降幅达32.94%。

2025/26榨季截至11月下半月,巴西中南部地区累计入榨量为59226.6万吨,较去年同期的60386万吨减少1159.4万吨,同比降幅达1.92%;甘蔗ATR为138.33kg/吨,较去年同期的141.87kg/吨减少3.54kg/吨;累计制糖比为51.12%,较去年同期的48.34%增加2.78%;累计产乙醇295.34亿升,较去年同期的312.3亿升减少16.96亿升,同比降幅达5.43%;累计产糖量为3990.4万吨,较去年同期的3945.8万吨增加44.6万吨,同比增幅达1.13%。

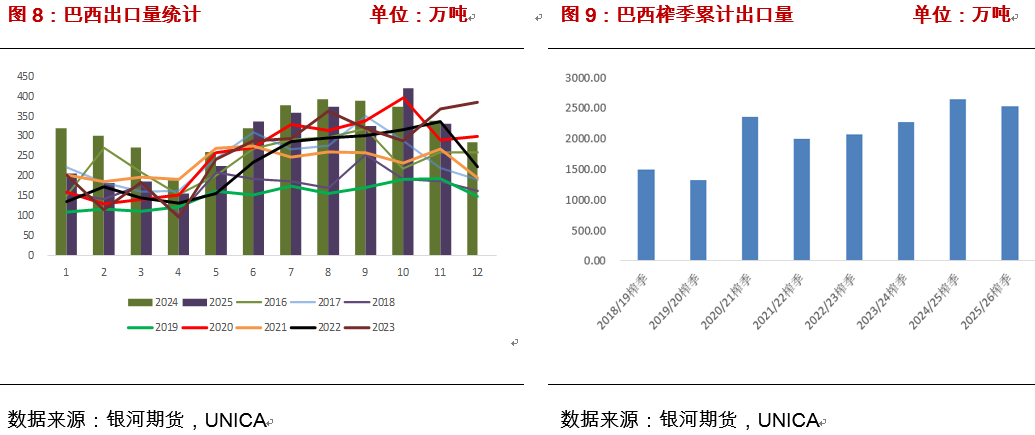

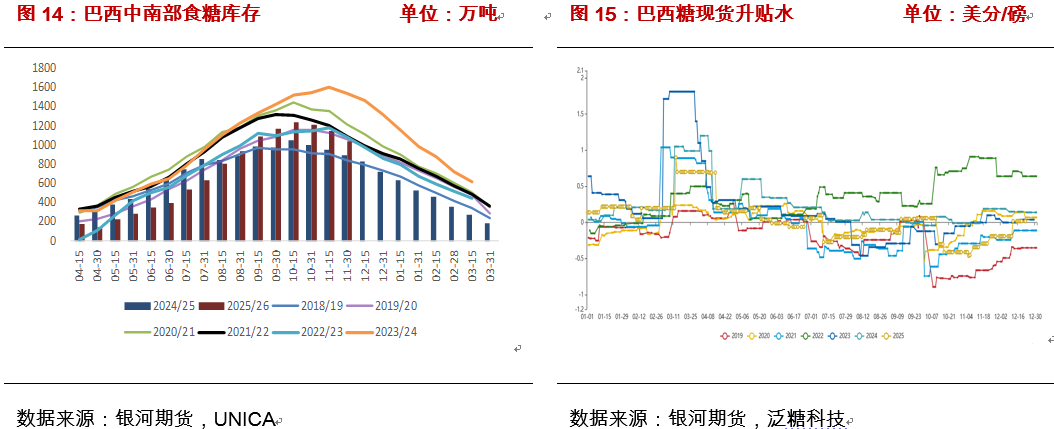

出口方面,25/26榨季10月份是巴西糖的出口量非常高,创下2012年以来的出口新高,但是其他月份的出口量大部分时间都是低于去年同期的,11月份出口量也出现了明显的下跌。从出口糖的月度走势来看,随着巴西糖榨季结束出口糖量也将出现季节性减少。数据显示,巴西11月出口糖和糖蜜330.23万吨,较去年同期的339.02万吨减少8.79万吨,降幅2.59%。巴西2025/26榨季(4月-次年3月)截至11月累计出口糖2524.34万吨,同比减少4.3%。今年巴西糖产量较高因此出口量也较高,25/26榨季巴西糖累计出口量已经是近些年仅次于去年的高位,因此对于全球糖的供应来看压力较大,但是随着巴西榨季结束,未来几个月巴西的出口量将逐渐减少,供应端压力有所缓解。

巴西糖库存目前处于去库阶段,截至11月底,巴西中南部库存量为1041.75万吨,较前半月报告减少了101.42万吨,同比增加了144.32万吨,处于近些年同期的偏中位。随着最近巴西甘蔗压榨逐渐进入尾声,巴西糖库存量预计将季节性减少。

对于2026年巴西糖价的走势,我们认为2026年的巴西糖价格筑底反转的一年。2026/27年巴西糖增产周期的最后一年,而目前糖价已经跌至14美分/磅附近处于巴西成本线附近,而这个糖价已经低于全球大部分的糖生产成本,因此低价难以长时间维持。此外巴西乙醇折糖价较高,目前乙醇折糖价在16-17美分/磅,如果后期乙醇价格不跌,那么糖价大概率要向着乙醇折糖价的价格区间去。因此我们认为2026年国际糖价是筑底反转的一年。

四、北半球增产预期在兑现 26/27榨季产量存疑

印度市场:

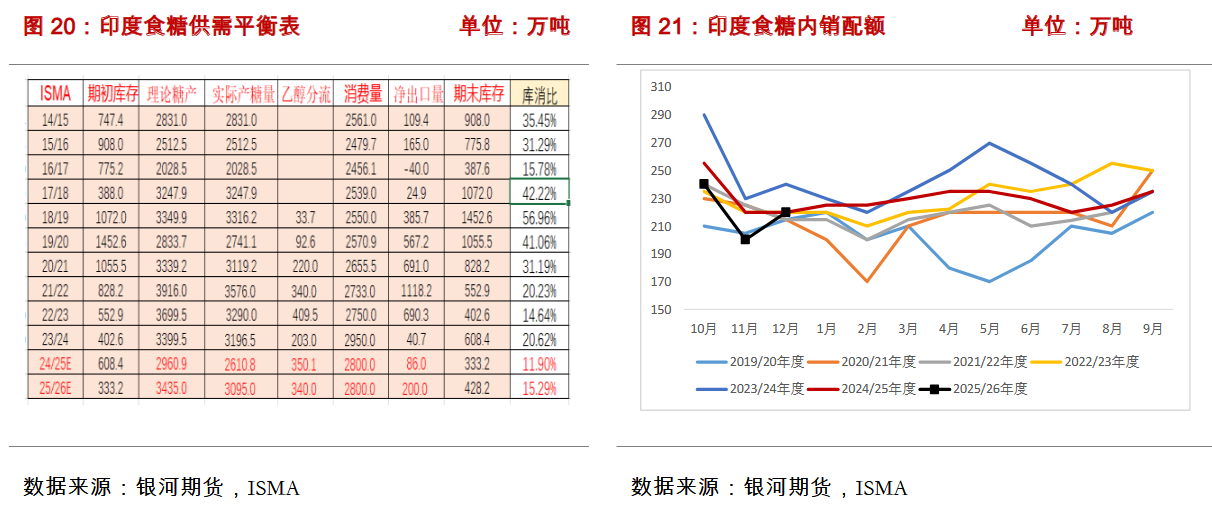

印度25/26榨季甘蔗主产区天气比较适宜,降雨较为充足,预计新榨季产量恢复性增加。印度糖业与生物能源制造商协会(ISMA)表示,2025-26榨季食糖产量表现强劲且令人鼓舞,反映出主要产糖邦甘蔗供应充足,运营效率有所提升。ISMA发布的数据显示,截至2025年12月15日,印度全国食糖产量已达782.5万吨,较去年同期的612.8万吨同比大幅增长约 28%。开工糖厂数量也略有增加,由去年同期的477家增至478家。

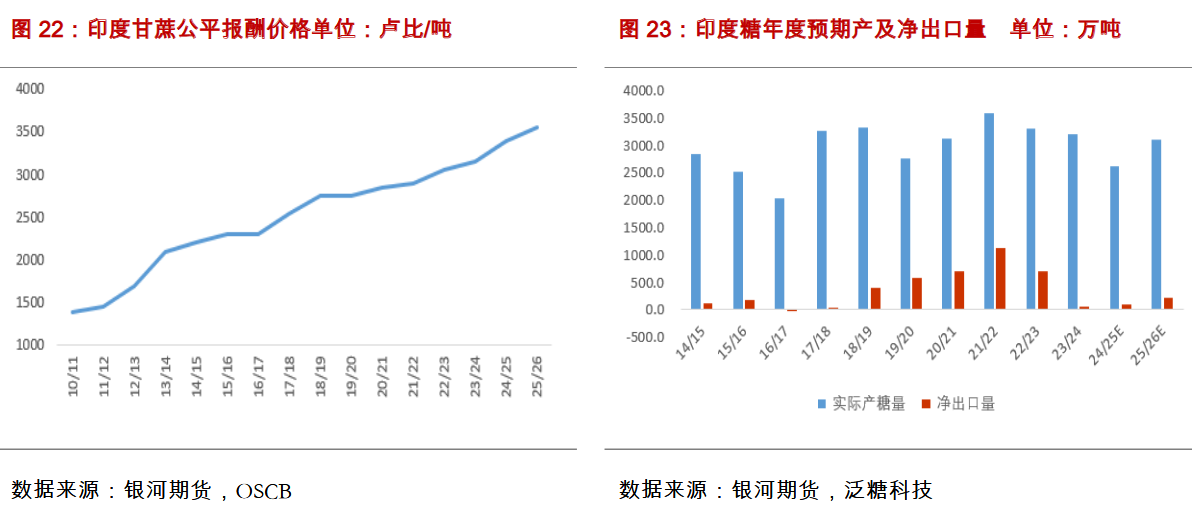

印度糖业与生物能源制造商协会(ISMA)表示,近期北方邦、卡纳塔克邦、旁遮普邦、哈里亚纳邦和北阿坎德邦的甘蔗成本大幅上涨,已将印度全国食糖平均生产成本推升至每公斤 41.72 卢比。NFCSF敦促印度政府将食糖最低销售价格(MSP)提高至41卢比/公斤,并要求调整乙醇价格及批准额外的糖业转用用于乙醇生产,食糖最低售价(MSP)已逾六年未变,此举旨在确保糖厂获得合理回报,并及时向农民支付款项。

印度糖业与生物能源制造商协会(ISMA)预计2025/26榨季食糖总产量(未计入用于生产乙醇的量)预计为3435万吨。若计入预计用于生产乙醇的340万吨食糖,该榨季食糖净产量(剔除乙醇用量后)预计为3095万吨。该糖业机构表示,凭借稳健的食糖供需平衡,印度2025/26榨季完全有能力出口近200万吨食糖。

本榨季印度糖产同比大增,因此印度用于生产乙醇的量就比较重要,目前来看如果新榨季按照印度中央政府批准的150万吨的出口量预计印度糖对全球糖价影响相对有限。

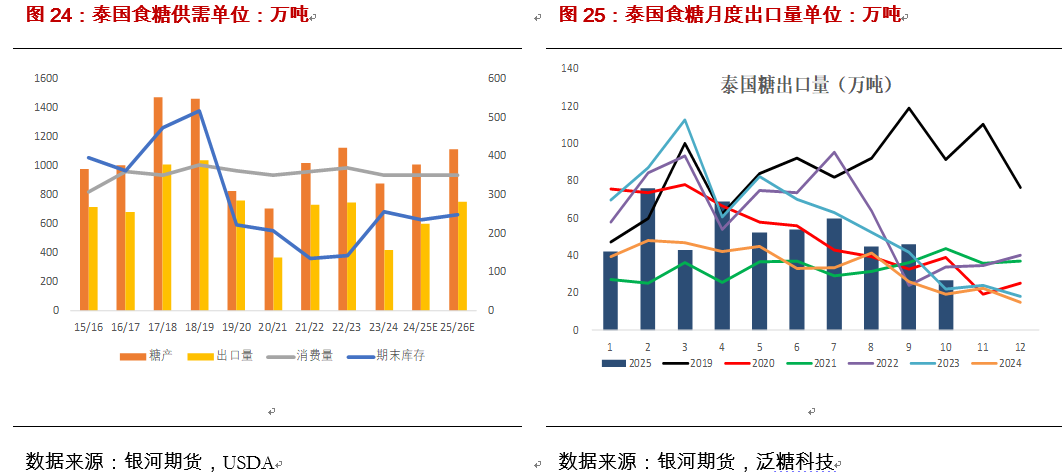

泰国市场:

泰国25/26榨季,天气较为适宜,降雨理想,预计本榨季泰国糖产量也将维持在高位。市场预计25/26榨季泰国糖产将达1100万吨,出口量预计也将增加100万吨左右,届时泰国为全球供应的糖及糖浆预拌粉等量预计将达到600-700万吨。

2025/26榨季截至12月24日,泰国累计甘蔗入榨量为1153.21万吨,较去年同期的1349.54万吨减少196.33万吨,降幅14.54%;甘蔗含糖分11.40%,较去年同期的11.48%减少0.08%;产糖率为8.676%,较去年同期的8.649%增加0.027%;产糖量为100.05万吨,较去年同期的116.72万吨减少16.67万吨,降幅14.28%。其中,白糖产量10.76万吨,原糖产量86.13万吨,精制糖产量3.15万吨。

Green Pool刚刚完成了泰国作物巡查,泰国政府设定的2025/26年度甘蔗收购价预计将同比下降22%,至每吨900泰铢(约合28.29美元),这一价格水平将使农民无法收回成本。因此,Green Pool目前预计,泰国2025/26年度(10月-9月)糖产量将同比跳增6%,至1,070万吨。该分析机构表示,展望2026/27年度,糖产量可能下滑7.5%至990万吨。

五、国内本榨季产量增加,26/27榨季产量预计不及本榨季

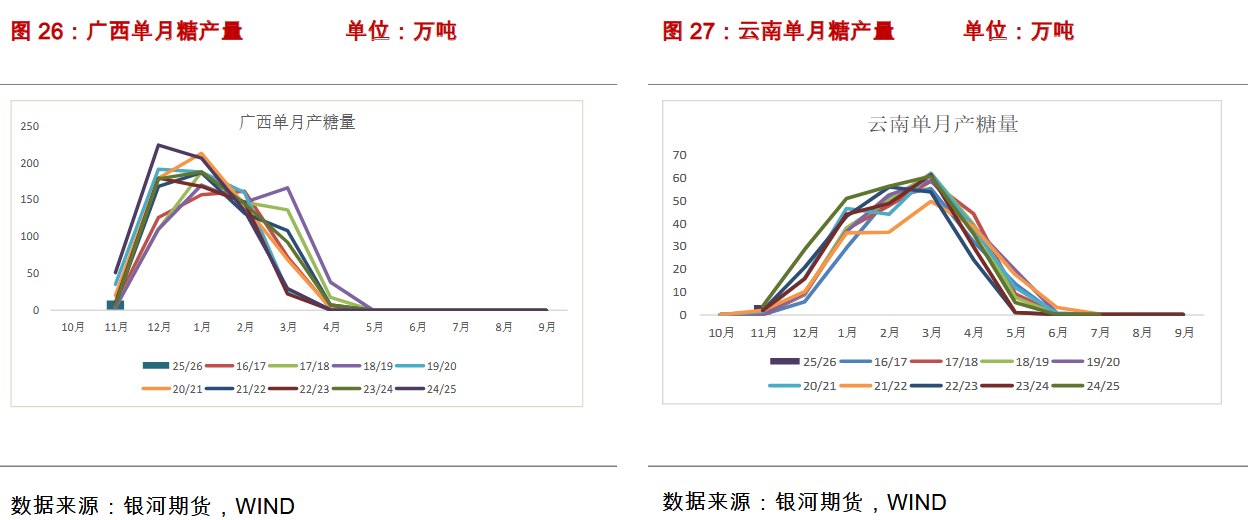

根据泛糖科技的不完全统计,截至12月25日广西2025/26榨季 73家糖厂已全部开榨,同比减少1家;日榨蔗能力约59.2万吨,同比减少0.2万吨。

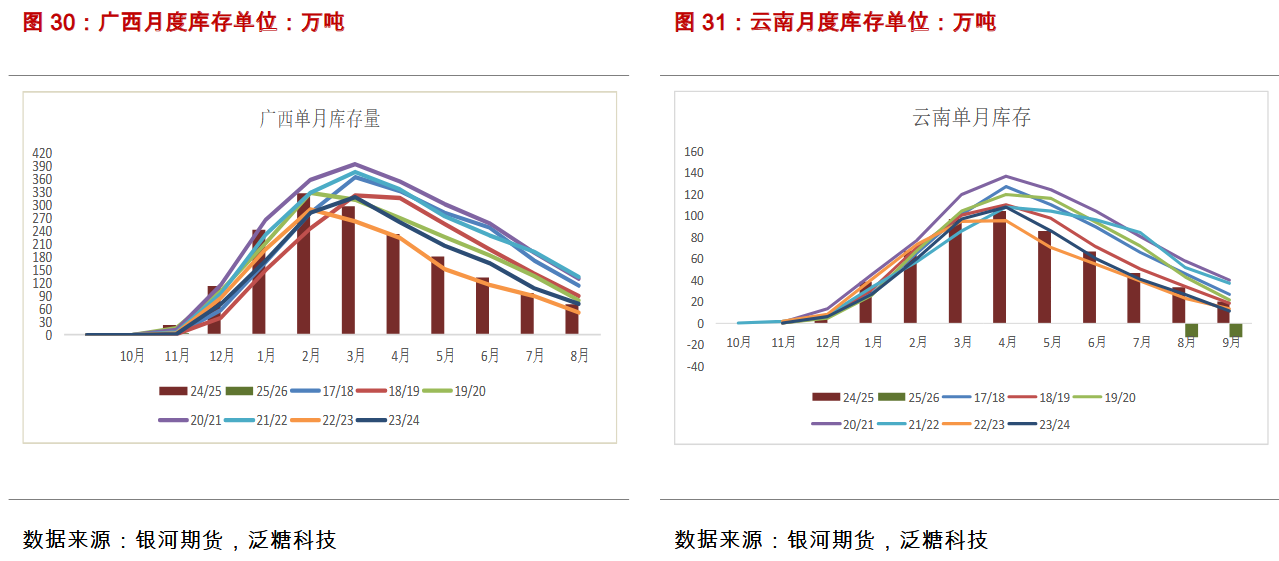

根据各地糖协数据,2025/26榨季,广西糖产在670万吨,同比增加23.5万吨;云南糖产在260万吨,同比增加18.12万吨;内蒙糖产在70万吨,同比增加3.65万吨;广东糖产在60万吨,同比减少5.45万吨;新疆糖产在76万吨,同比减少5.42万吨;全国合计糖产在1156万吨,同比增加39.4万吨。我们根据调研数据预期,广西本榨季糖产在700-710万吨左右,如果其他地区都按照各地糖协数据计算,则全国糖产预计在1186-1196万吨,同比增加70-80万吨。如果云南地区增产预期也超过糖协数据的话,2025/26榨季糖产可能同比增加100万吨上下。

对于2026/27榨季,我们预计甘蔗种植面积大概率维持或者小幅略增,而单产可能不及本榨季,本榨季由于主要生长期大量降雨因此甘蔗单产较高。此外像内蒙和新疆地区种甜菜甘蔗收益率一般种植面积也可能会下降,因此我们预计2026/27榨季国内的糖产大概率维持或者略减。

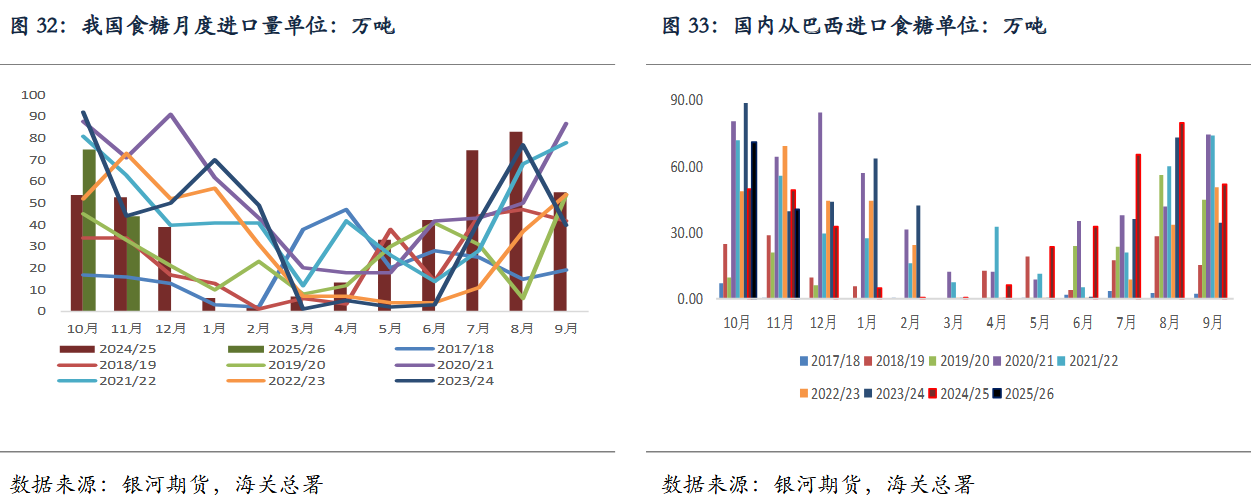

六、2025年白糖进口量较大,2026年预计进口量下降

据海关总署公布的数据显示,2025年11月,我国进口食糖44万吨,同比减少9.34万吨。2025年1-11月,我国进口食糖434.16万吨,同比增加37.64万吨,增幅9.49%。2025/26榨季(10-11月),我国进口食糖118.62万吨,同比增加11.59万吨,增幅10.83%。

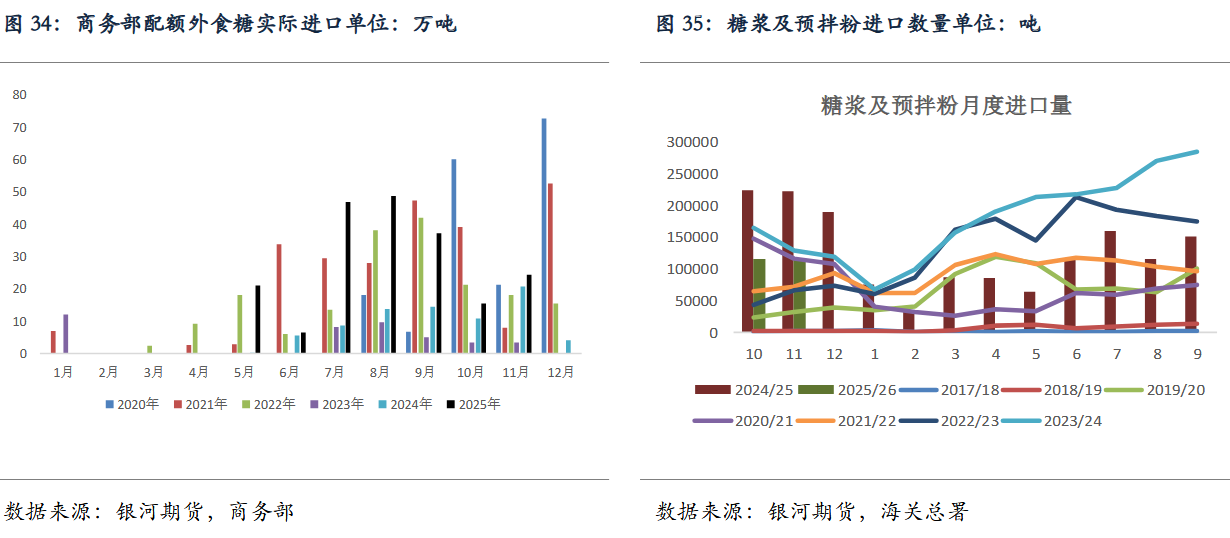

商务部数据显示,11月关税配额外原糖实际到港24.35万吨,12月预报到港23.24万吨。

2025年食糖进口关税配额总量为194.5万吨,其中70%(约136.15万吨)为国营贸易关税配额,其余30%(约58.35万吨)为非国营贸易关税配额。另外据悉2025年50%关税的许可证发了260万吨,而2026年许可证发放可能会进一步收紧。

七、进口糖浆和预拌粉量并未明显减少

海关总署公布的数据显示,2025年11月份我国进口糖浆、预混粉合计11.44万吨,同比减少10.82万吨,在近五年同期当中继续保持中等水平。其中进口糖浆三项合计6万吨,同比减少6.57万吨;进口预混粉两项合计5.44万吨,同比减少4.25万吨。

2025年1-11月我国进口糖浆、预混粉合计111.91万吨,同比减少106.71万吨,减幅明显。其中糖浆53.96万吨,折糖大概36.15万吨;预混粉57.95万吨,折糖大概50.1万吨。25/26榨季截至11月底我国进口糖浆、预混粉合计22.99万吨,同比减少21.87万吨。

10月底海关暂停进口泰国糖浆、预混粉的企业从35家增至44家,有效的只有16家。而且暂停进口的范围从1702项下,扩大到了2106项下,管控严格后进口数据并没有出现明显的下降,关注12月的进口数据。1702项下进口预混粉基本得以管控,不过糖浆进口正在从泰国、越南向其他东南亚国家转移;2016项下进口糖浆、预混粉仍然绝大部分来自泰国。如果糖价继续下跌后期海关可能会继续收紧糖浆和预混粉进口的口子以保护国内糖价稳定。

第三部分 后市展望及策略推荐

国际方面,2025/26榨季全球糖产处于增产周期,主要产糖国产量都出现不同幅度的增加,该榨季食糖大概率是过剩的,且部分机构预测过剩的幅度还不小。目前巴西甘蔗进入收榨阶段,且乙醇价格更有优势,最终的巴西糖产增幅可能不及之前预期。随着巴西糖榨季进入尾声巴西糖供应压力将逐渐缓解,因此近期国际糖价有所走强。对于26/27榨季目前各个机构给出的预期也有所不同,而之前市场均预计26/27年全球仍处于增产周期中,因此即使最近糖价走强预计短期向上的空间也不大,未来走势就是增产预期与现实的博弈。我们认为2026年首先天气预计不会太极端,虽然有弱拉尼娜现象但是由于持续时间较短且强度较弱,因此预计影响也有限;其次,种植面积方面今年基本上各主产区国甘蔗种植面积都已经处于较高水平,新榨季种植面积继续大增的可能性不大,像泰国由于甘蔗收益不好种植面积可能会下降,所以下一个榨季全球糖产可能会维持在相对偏高位,但是大幅增加的可能不大。2026年上半年市场可能仍交易高产预期因此预计国际糖价格将在底部震荡,市场缺乏向上的驱动力,但是到下半年随着巴西进入压榨期高峰市场最悲观的时候就即将过去且糖价处于历史性的低位,预计价格将逐渐走出向上趋势。但是2026年全球宏观存在较大的不确定性,美国在2026年有较大的放水预期而全球大部分国家将跟随美国放水,这对于大宗商品是利多影响,因此行情可能会提前启动。

国内市场,目前是国内糖厂压榨高峰期,短期国内糖供应量较大,特别是1、2季度糖厂有销售压力,但是考虑目前价格处于历年期偏低且低于广西大部分地区的生产成本,且目前糖期货价格处于配额进口糖成本,因此预计短期糖可能会随着外糖继续小幅上移,预计空间不会太大。中长期来看,2026年国内甘蔗种植面积预计仍高,但是进口糖政策大概率会收紧,一旦糖价跌幅较大国内政策也可能托底,而目前糖价也处于历史性偏低位,所以2026年是白糖行情筑底的一年。上半年可能会处于底部震荡趋势,下半年大概率可能会迎来上涨趋势,但是同样和国际糖一样,如果宏观大宗上涨周期来临行情也可能会提前启动。

(责任编辑:Lewis)

免责声明:本文系本网编辑转载, 目的在于传递更多信息,文章版权归原作者所有,内容为作者个人观点并不代表本网赞同其观点和对其真实性负责。如涉及作品内容、版权和其它问题,请与本网联系0771-8062470 ,我们将在第一时间删除内容!

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备

45010802000323号

桂公网安备

45010802000323号