中信建投0408-0412:原糖卖压持续——原糖和升贴水的同时回落

国际市场暂时缺乏新增利多消息,而阶段性的利空消息频发,一方面在利润驱使下巴西糖厂提前开榨,与之相对的是原糖和升贴水的同时下调;一方面印度产量高于预期,市场关于印度是否出口的讨论增加,尽管实际形成出口也要等到第三季度;国内产销进度放缓但基本和去年持平,且进口成本仍然偏高,让内盘较外盘相对抗跌,但下个榨季丰产的预期较强,维持近强远弱的结构。

市场的关注点和交易点较上周并未发生明显的变化,但原糖价格已经跌倒20美分/磅附近了,新增的关注点为——价格大幅下跌之后是否会有新增买盘出现,驱动价格反弹,毕竟从近期的船报来看,未来2个月我国进口量偏小。

关注焦点:

1、利润丰厚吸引巴西糖厂制糖和提前开榨,来自巴西的卖压增加,原糖仍在季节性回调阶段中,并伴随着升贴水的下调,意味着近期全球买家仍有观望的心态,关注20美分/磅是否会出现新的买盘;

根据UNICA数据,23/24榨季巴西中南部以历史最高产量结束,2023/24榨季巴西主产区(中南部地区)甘蔗产量为6.54亿吨,较上年同期同比增长19.29%,入榨量创中南部地区历史新高;累计产糖4242.5万吨,较上年同期增长25.70%。其中甘蔗用于生产食糖的比例从上榨季的45.86%提高至48.87%,但以上的利空已经是过去式了,更多的关注焦点转移到新榨季。

目前在高利润的刺激下,巴西的24/25榨季提前开榨,根据UNICA最新的报告,在3月的下半月,有33家加工厂启动了24/2榨季的生产计划,而截至到目前,共有累计74家加工厂已经开榨,高于上个榨季的65家。根据UNICA调查,预计在4月的上半周,有另外131家加工厂开榨,4月下半周再增加25家,因此预计在4月初有205家开始新榨季,高于去年同期的167家;4月低预计开榨糖厂230家,高于去年同期的212家,但是实际的开榨速度仍取决于各甘蔗主产区的气候条件。

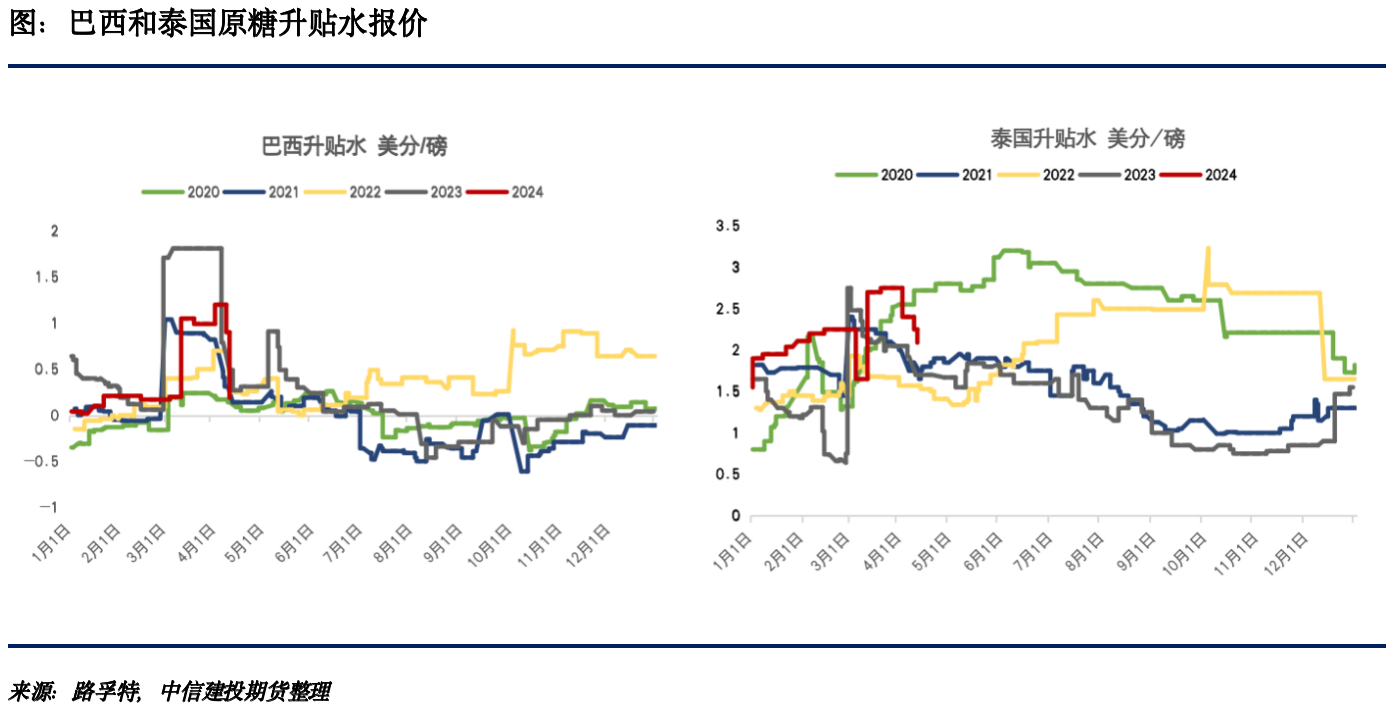

复盘往年的季节性规律发现,随着巴西开榨,食糖现货供应增加,原糖价格容易出现季节性的回落;而目前由于新季的提前开榨,升贴水和原糖同时回落,4月11日,巴西5月发运的原糖升贴水水报价从上一个交易日的0.99美分/磅大幅回落至0.19美分/磅,泰国糖的升贴水报价也从2.25美分/磅回落至2.09美分/磅附近,意味着当前随着巴西卖压的增加,原糖价格正在向下寻找需求,目前价格已经到了此前市场预期的“加工糖采买点位”,盘中也的确在这个价格附近有一些大单出现,关注下周原糖是否能在需求的引领下在此止跌,若仍未有买盘出现、升贴水继续下调,那么原糖短期或仍面临压力。

但今年市场的不同之处在于北半球供应预计缩减,国际糖源更加集中,我们需要谨防突发的供应链问题。

2、由于甘蔗乙醇的生产限制,食糖分流量降至200万吨,导致印度食糖产量高于预估,市场关于印度是否放宽出口的讨论增加。

据印度糖和生物能源制造商协会(ISMA)发布的数据,2023/24榨季截至3月31日,印度尚在开榨的糖厂数量为210家,较去年同期的187家增加23家;糖产量达3020.2万吨,较去年同期的3007.7万吨同比增加12.5万吨,涨幅0.42%。

ISMA在3月中旬已将印度2023/24榨季糖产量预估修正为3200万吨,国内消费预计为2850万吨,榨季末将有910万吨的食糖期末库存。由于甘蔗乙醇的生产限制,食糖分流量降低至200万吨,实际的过剩量高于预期,因此ISMA已要求政府允许在2023/24榨季出口100万吨糖。

短期来看,需要注意印度的政策风险,印度出口需要许可配额,考虑到今年印度大选有限制国内糖价、 抑制国内通胀的需求,印度延续了上个季度的出口限制,此前尽管原糖价格一度飙升,但无法出口也让 印度出口糖无法在盘面锁定利润空间;即使有可出口量,市场也需要等待至第二季度结束,即印度大选 结束,如果如ISMA要求那样通过出口降低库存,那么对于原糖的压力是难以忽视的,但形成实际供应预计也要等大选结束后。

3、国内现货报价相对坚挺,但是未来糖浆供应仍有放量的可能性。

回到国内,3月全国单月产糖162.52万吨,同比增加81.52万吨;单月销糖95.60万吨,同比下降5.40万吨;月度累计工业库存483.86万吨,同比增加49.53万吨。2023/24制糖期截至3月末,全国累计销糖473.45万吨,同比增加35.98万吨,增幅8.23%;累计销糖率49.46%,同比下降0.72%。

郑糖05合约正好对应我国国产糖累库的周期,定价容易受到国产糖的影响,同时又对应巴西新季开榨,价格存在天花板;目前由于本榨季的增产,3月的销糖率放慢基本和去年持平,对于09合约来说,随着国内库存慢慢见顶,国产糖逐渐进入去库周期,定价依然需要回归到外盘和进口糖源的问题上,本榨季我国仍存在约500万吨的产需缺口,需要其他糖源进行弥补,但是缺口弥补的方式较多,且成本差异较大,如果缺口弥补的方式以50%关税的进口糖弥补为主,那么高进口成本将给予郑糖更高的估值,但是如果缺口弥补的方式依赖廉价的糖浆,那么郑糖未来的压力客观存在。从目前来看,泰国是我国主要的糖浆预拌粉来源国,目前有两个数据在指向未来糖浆供应存在压力,一个是超过140美金/吨的原白价差,精炼白糖是糖浆和预拌粉的原料,市场对于糖浆的生产需求对精炼白糖的价格有推动作用,进而拉高白糖-原糖的价差;一个是维持高位的泰国原糖升贴水(当然维持高位也有换月的影响因素),意味着泰国原糖供应的相对紧张,甘蔗向精炼白糖的产能倾斜。如果两个指标继续维持异常高位的水平,那么后期如果我国糖浆没有收紧的政策调整,来自廉价糖浆的供应压力或是内外价差收敛最大的不确定性。

总结来看随着巴西开榨,原糖现货供应增加,价格容易出现季节性回落,目前原糖和升贴水出现同时回落、向下寻找需求,关注下周原糖市场能否出现新的买盘让原糖止跌,如果在20美分/磅的购买意愿不强,那么盘面仍有进一步向下回落寻找需求的可能性;对于内盘来说,未来对价格重要的影响因素是缺口弥补的方式,如果我国糖浆没有收紧的政策调整,来自廉价糖浆的供应压力或是内外价差收敛最大的不确定性。

(责任编辑:Scarlett)

免责声明:本文系本网编辑转载,转载目的在于传递更多信息,文章版权归原作者所有,内容为作者个人观点并不代表本网赞同其观点和对其真实性负责。如涉及作品内容、版权和其它问题,请与本网联系0771-8062446 ,我们将在第一时间删除内容!

-

负责人

泛糖

-

联系电话

0771-8062462

-

邮箱

info@hisugar.com

-

传真

0771-8062474

-

联系地址

广西南宁市良庆区秋月路18号

QQ

QQ 微信

微信

朋友圈

朋友圈 qq空间

qq空间 微博

微博

桂公网安备 45010802000323号

桂公网安备 45010802000323号